Ver nossos parceiros prosperando com o fornecimento de nossas soluções nos enche de satisfação. E hoje, temos o prazer de compartilhar o depoimento inspirador de Freddy Araque, Sócio Fundador do Ebitda Group.

A empresa, formada por profissionais com ampla experiência em países como Peru, Chile, Argentina, Bolívia, Paraguai, Brasil, Colômbia e México, está sediada em Quito, e tem uma rede de clientes que se estende para além das fronteiras do Equador. Veja o que Freddy Araque diz sobre nossa parceria:

“A aliança estratégica que mantemos com a MyABCM nos permitiu ficar à frente da concorrência regional no que tange à Gestão de Custos, Rentabilidade e Performance. Sua tecnologia especializada tem facilitado o apoio a nossos clientes em seus esforços de avaliação, quantificação e execução de estratégias, permitindo considerar as tendências históricas e fomentando as projeções futuras.

Os diferentes setores empresariais em que realizamos implementações conjuntas experimentaram uma transformação de suas informações de custos, gastos e indicadores, que se tornaram verdadeiros conhecimentos gerenciais, que apoiam a tomada de decisões. Sem dúvidas, o futuro das finanças está conectado à Indústria 4.0 através de processos ágeis, uso da análise e integração de fontes de informações financeiras, comerciais, operacionais e administrativas e, para esses desafios, vemos o MyABCM como a tecnologia ideal para conjugar as melhores práticas relacionadas com Gestão de Resultados.”

Este relato reforça que, em conjunto, temos transformado as informações de custos, despesas e indicadores dos diversos setores empresariais em verdadeiros insights gerenciais, que sustentam a tomada de decisões estratégicas. E o apoio de parceiros como o Ebitda Group é indispensável neste processo. Através dessa parceria, temos conseguido levar a mais organizações uma mudança significativa em sua capacidade de compreender e utilizar seus dados para impulsionar o crescimento de seus negócios.

Estamos comprometidos em continuar trabalhando em estreita colaboração com o Ebitda Group e outros parceiros para impulsionar a transformação empresarial de nossos clientes, fornecendo soluções inovadoras, suporte excepcional e resultados reais. Juntos, estamos preparados para enfrentar os desafios do mundo empresarial moderno e abraçar as oportunidades da era digital.

A Parametrus, empresa sediada em Porto Alegre (RS) e com clientes no Brasil e no exterior, é um Parceiro Platinum com mais de uma década de trabalho ao nosso lado, e tem sido uma peça-chave na comercialização de nossas soluções. Por meio dessa colaboração, clientes de múltiplos segmentos e dos mais variados portes traçam suas estratégias e tomam decisões apoiados em informações precisas de custeio e rentabilidade, geradas por nossas soluções.

Com acesso a recursos avançados, essas empresas podem solidificar sua presença no ambiente atual de negócios, altamente competitivo. As informações acuradas sobre custos e rentabilidade fornecidas pelas soluções MyABCM, com o apoio técnico da Parametrus, permitem que as organizações tomem decisões gerenciais e operacionais de maneira assertiva, além de possibilitar a implementação de ações para maximizar os lucros, ampliando sua vantagem competitiva.

Por isso, estamos muito felizes em compartilhar o depoimento de Rodrigo Campagnolo, Sócio-Diretor à frente deste valioso parceiro:

“Somos parceiros da MyABCM há mais de 10 anos e o uso de suas soluções nos permitiu a modelagem de sistemas complexos de gestão de custos e rentabilidade, capazes de se adaptar à realidade operacional de qualquer empresa. A ferramenta nos permite empregar diferentes métodos de custeio, conforme a necessidade operacional de cada empresa, consolidando tudo em um modelo integrado de análise e tomada de decisão. Soma-se a isto, ainda, a competência e dedicação da equipe MyABCM, que facilita nosso trabalho e nos ajuda a garantir a satisfação dos clientes.”

“Somos parceiros da MyABCM há mais de 10 anos e o uso de suas soluções nos permitiu a modelagem de sistemas complexos de gestão de custos e rentabilidade, capazes de se adaptar à realidade operacional de qualquer empresa. A ferramenta nos permite empregar diferentes métodos de custeio, conforme a necessidade operacional de cada empresa, consolidando tudo em um modelo integrado de análise e tomada de decisão. Soma-se a isto, ainda, a competência e dedicação da equipe MyABCM, que facilita nosso trabalho e nos ajuda a garantir a satisfação dos clientes.”

Com o apoio da Parametrus, temos levado nossas soluções a mais clientes e novos segmentos de mercado, sempre entregando juntos expertise na gestão de custos e rentabilidade e um atendimento diferenciado. Como resultado desta colaboração, ano após ano compartilhamos conhecimentos, estratégias e claro: muito crescimento!

Estamos orgulhosos de fazer parte dessa jornada de sucesso e reforçamos nossa dedicação em continuar fornecendo soluções inovadoras e suporte excepcional para a Parametrus, seus clientes e todos os nossos parceiros.

Precificar serviços de BPO tem muitos desafios, visto que a empresa de terceirização praticamente absorve os custos de seus clientes justamente com a promessa de reduzi-los. Por isso, a visualização e o controle adequado dos próprios custos internos são indispensáveis na formação de preços das empresas de BPO.

Especialmente por se tratar de uma área com poucas barreiras de entrada, em que a competitividade tende a ser cada vez mais elevada. Nesses casos, é preciso resistir à tendência das organizações do setor em recorrer ao preço baixo como ferramenta competitiva. Uma precificação equivocada, negligenciando as informações de custeio, torna as empresas de BPO altamente suscetíveis a dificuldades financeiras e compromete a qualidade dos serviços prestados.

Muitos desafios de gestão levam as empresas a adotarem medidas para reduzir custos. Neste cenário, de forma geral, são selecionados custos relativos a frentes que supostamente não entregam valor direto aos usuários do serviço, como uma tentativa de reduzir os impactos destes cortes.

No entanto, o que notamos na prática é que esta análise costuma ser feita equivocadamente, quando não está bem embasada por modelos gerenciais adequados às atividades desempenhadas. Assim, independentemente do seu nicho de especialização, as empresas que fornecem serviços de BPO precisam implementar ferramentas de gestão de custos para garantir uma estipulação correta de suas tabelas de valores e para evitar prejuízos ao serviço quando surge a necessidade de reduzir os custos.

É imprescindível estabelecer padrões que sejam capazes de identificar os diferentes custos relacionados a cada uma das atividades da organização, para então alocá-los adequadamente e definir os preços dos serviços oferecidos com base nos recursos que de fato consomem. Assim, é possível precificar o serviço de BPO com margens de lucro adequadas e manter a saúde financeira da empresa.

Os custos de um negócio podem variar imensamente, mesmo dentro de um mesmo setor. Contudo, para fins didáticos, ilustraremos a seguir alguns dos principais custos envolvidos nas operações de uma empresa de BPO Financeiro.

O custo do espaço físico depende de vários fatores, como localização, número de estações de trabalho (e o espaço requerido por cada uma) e ambientes de descompressão, banheiros, entre outros. Todos estes fatores devem ser considerados como geradores de custo e é preciso avaliar o impacto de cada um deles sobre a qualidade na prestação de serviço para entender quando é possível reduzir custos nesta frente e quando vale a pena investir neste setor, ainda que aumentando os custos relativos.

No caso das organizações que trabalham com um modelo remoto, é preciso observar os custos gerados em outras frentes, como tecnologia, ajudas de custo para funcionários etc.

Apresentamos os custos de energia separadamente de outros relacionados à infraestrutura, pois eles podem ser consideráveis e muitas vezes apresentam oportunidades de redução. De acordo com o número de colaboradores e estações de trabalho, bem como do tipo de equipamento utilizado, os gastos com energia podem variar bastante.

As empresas de BPO Financeiro devem se atentar aos custos de pessoal. As atividades de cada departamento ou célula de atendimento aos clientes devem ter os custos de seus colaboradores cuidadosamente rastreados, sobretudo porque a força de trabalho requerida para prestar um serviço, quando subestimada, leva a uma queda de produtividade que impacta a rentabilidade do negócio.

Aqui, vale notar a importância de relacionar todos os custos das obrigações trabalhistas, que se estendem muito além do salário mensal. Treinamentos, férias, décimo terceiro, benefícios, tributos e bonificações precisam ser contabilizados adequadamente para não prejudicar a precificação dos serviços.

Neste contexto, é necessário estabelecer métodos para acompanhar a produtividade e estimar adequadamente o tamanho da equipe, a fim de não desperdiçar recursos e não subestimar a força de trabalho necessária para entregar serviços de qualidade.

Os custos de tecnologia podem ser alguns dos mais difíceis de aferir e controlar, pois não se limitam ao investimento inicial nos equipamentos, mas também à sua manutenção, substituição, upgrades etc. Também é necessário contabilizar os custos dos softwares empregados nas atividades da organização, além de fazer a relação correta entre os custos em tecnologia quando se avalia a possibilidade de ampliação da equipe, por exemplo.

Os custos indiretos são alguns dos que trazem mais desafios às organizações, por não terem uma relação tão explícita com as atividades da empresa. No entanto, rastreá-los e alocá-los corretamente pode ser a diferença entre um serviço lucrativo ou deficitário para a organização.

Saiba mais sobre a gestão dos custos indiretos!

Aqui você viu em linhas gerais alguns dos principais custos a serem considerados para fazer a precificação do serviço de BPO. Contudo, é importante destacar que cada organização terá direcionadores de custos diferentes, dependendo das diversas atividades desempenhadas internamente.

Assim, uma formação de preços correta para o BPO, com garantia de margens rentáveis, depende da aplicação de estudos para compreender como a sua organização, com suas especificidades, aplica recursos em diferentes atividades e serviços.

Precisa de ajuda de especialistas para identificar custos e precificar seus serviços de BPO? Preencha o formulário e fale com nossa equipe!

Há quase 30 anos, mais precisamente em fevereiro de 1997, a chamada principal da Revista Forbes apresentava um artigo do Prof. Srikumar S. Rao da Columbia University que mostrava que a falta de controle sobre os crescentes custos indiretos podia literalmente acabar com as organizações.

No artigo, o Prof. Srikumar citava o exemplo real de uma empresa americana gigante que encontrou uma oportunidade de crescimento com a falência de sua principal rival. Porém, ao contrário do que imaginava, ela passou a ter prejuízo e não um aumento do lucro!

Ao investigar um pouco mais, esta empresa incrivelmente descobriu que seu produto “carro-chefe” na realidade era deficitário, e outros que imaginava que eram deficitários na verdade eram os produtos mais rentáveis desta organização. E isto acontecia por uma má alocação dos custos indiretos.

Como uma empresa tão grande e inteligente poderia ter cometido um erro tão básico? Descobriu-se que a organização estava alocando depreciação e outros custos indiretos com base no custo da mão de obra direta.

Um produto que consumia 20% de mão de obra acabava levando também 20% de depreciação e overhead. Porém há um grande erro aqui: a mão de obra não deprecia, as máquinas sim.

E onde há muito consumo de mão de obra, geralmente menos maquinário é requerido. Moral da história: os produtos que consumiam muita mão de obra deveriam ter recebido menos depreciação e overhead – exatamente o oposto do que foi calculado.

O perigo está no fato de que os custos diretos são de fácil apropriação: é muito fácil saber quanto temos por exemplo de uma matéria-prima num produto ou por exemplo de um Caixa de Banco em um determinado Serviço. Agora e os custos indiretos? Como alocá-los de forma correta e coerente, respeitando uma relação de causa e efeito?

Uma falha neste processo, em longo e médio prazo, muitas vezes é a causa da ruína dos negócios.

É necessária muita prudência com qualquer modelagem de custos que aloca mecanicamente os custos indiretos.

E lembre-se: depreciação é apenas um dos muitos itens indiretos! Os custos indiretos podem incluir tudo, desde o papel higiênico no banheiro, até os custos de TI, RH e das áreas de apoio. A solução “preguiçosa” é alocá-los proporcionalmente a volumes de produção, transações ou faturamento.

Para complicar, estes indiretos estão cada vez mais representativos, e por várias razões. Entre elas, podemos citar aumento da automatização, com a nítida “troca de pessoas por máquinas”, mas também com o fato de que o aumento da diversidade de produtos, serviços, clientes, canais, fornecedores e máquinas (ou seja, o aumento da complexidade do negócio) traz consigo, embutidos, um aumento dos custos indiretos em razão de aumento do esforço administrativo, ou seja, do esforço de gestão desta complexidade.

E historicamente, estes custos indiretos só aumentam. Consequentemente, aumentam também as distorções causadas por rateios arbitrários. É muito comum encontrar nas empresas situações em que um produto que imaginam ser o “carro-chefe” na realidade é deficitário. Por outro lado, produtos que acreditam ser os “patinhos-feios”, não raro são os produtos mais rentáveis da companhia, e aqueles responsáveis por ainda conseguir manter as margens da empresa no azul.

Imagine que três amigos decidem sair para jantar. O primeiro está de regime e pede uma salada com água mineral. O segundo amigo pede um belo filé com um vinho e o terceiro pede uma lagosta com um espumante e sobremesa. Ao final do jantar eles pedem a conta que é repartida igualmente entre os três amigos.

Este rateio parece correto para você? Aqui é fácil identificar os erros, e até achá-los absurdos, mas estas distorções acontecem todos os dias em muitas empresas no mundo inteiro!

Agora, se você pedir uma conta para cada amigo, onde cada um deles pagará somente o que consumiu, estamos falando de ABC, o “activity-based costing” ou simplesmente “custeio baseado em atividades” que potencialmente acaba com estas distorções nas organizações e dá um tratamento adequado também a estes custos indiretos.

Com alguns exemplos práticos, é mais fácil visualizar o peso dos custos indiretos e entender como o método de custeio por atividades permite identificá-los e alocá-los de forma mais precisa.

Pegue uma simples atividade de Faturamento: seu custo total é a combinação de salários e benefícios das pessoas envolvidas com esta atividade.

Esse total tradicionalmente teria ido para um pool de “despesas gerais”, para ser alocado arbitrariamente. Porém, com o ABC você divide esse valor por uma medida não financeira, como o número de faturas geradas.

Assim, você tem o custo por fatura. Conte o número de faturas geradas por produto, multiplique por este valor e aloque por produto – este é o valor da atividade “Faturamento” em cada um de seus Produtos. Além de eliminarmos as distorções, conseguimos um KPI (indicador de performance) importante para a gestão do negócio: o valor de faturar por fatura emitida.

A partir deste dado, pode-se aplicar estudos de redução de custos, possibilidades de terceirização e mesmo acompanhamento mensal. Algo que simplesmente não seria possível antes do custeio por atividades.

O custo desta atividade é relativo ao esforço da área de RH, especificamente com a contratação de funcionários. Ou seja, deve ser separado de outras atividades, como fazer folha de pagamento, avaliar funcionários, treinamentos, etc.

Suponha que num determinado período foram contratadas 10 pessoas. Destas, 5 pessoas para a Produção, 2 para Manutenção e 3 para Vendas. Assim sendo, os custos desta atividade “Contratar Funcionários” devem ser distribuídos 50% para Produção (que posteriormente serão alocados para os Produtos, também por atividades), 20% para Manutenção e 30% para Vendas.

Além de conseguirmos alocar os custos desta atividade, ganhamos um KPI importantíssimo para tomada de decisão: o custo de contratar por funcionário – este valor pode ser comparado com o gasto mensal dos últimos meses, da meta da empresa ou mesmo do custo de se terceirizar esta atividade.

O potencial aqui não está restrito aos custos indiretos! Existem diversos custos diretos, por exemplo da produção ou de servir aos clientes e canais, que podem (e devem!) ser abertos por atividades como veremos nos exemplos a seguir:

Imagine que você trabalha em uma indústria e recebeu a incumbência de cortar 10% dos seus custos. O que faria?

O caminho natural aqui é tentar entender que ações implementaria para este corte, e para isto é importante entender como os custos estão hoje distribuídos.

Com muita criatividade, algumas opções possíveis para reduzir custos aqui incluiriam:

Repare que todas as opções de redução de custos estão vinculadas às informações que a empresa nos proporcionou. E como a única informação gerencial que temos é o valor gasto com estes custos e despesas, estaremos limitados a ações relacionadas a isto!

Agora… imagine por um momento se estes mesmos gastos fossem abertos por atividades, considerando seus custos diretos e indiretos. Algumas delas certamente incluiriam:

Repare que algumas ações possíveis incluem agora:

Perceba que ao invés de focar no gasto específico, estamos agora também fazendo uma gestão por atividades, entendendo quanto cada uma contribui para os resultados da empresa, propondo melhorias e procedendo com uma gestão muito mais eficiente.

Imagine agora o mesmo exemplo anterior, mas aplicado a um banco e com uma abertura por atividades desta forma:

Após o cálculo das atividades, incluindo a aferição correta dos custos indiretos, descobriu-se que a atividade “Analisar créditos” custava R$ 900.000 por ano. Se o total de créditos analisados foi de 3.000, podemos entender que o custo de cada análise é de R$ 300.

A primeira pergunta a fazer é: qual o valor de cada crédito analisado? Isso porque, frequentemente, o custo do processo é mais caro que o próprio custo do que se está concedendo como crédito!

Em seguida, é importante pensar em formas de se reduzir estes custos. Dos R$ 300 de cada crédito analisado, descobriu-se que R$ 50 eram gastos somente com horas extras dos funcionários digitando a solicitação no sistema antigo de crédito do banco. Esta tarefa de digitar as solicitações, especificamente, poderia ser terceirizada, ao custo de R$ 10/crédito. Temos só com esta atividade uma redução de custos no valor de R$ 120.000,00.

Outras opções incluem repensar todo o processo, digitalizar as solicitações e mesmo fazer benchmark entre unidades para tentar melhorar. E veja, estamos falando de uma única atividade. Saiba mais sobre como é feita a elaboração de um projeto de redução de custos.

Agora imagine este potencial com todas as atividades de sua empresa, as possibilidades são absolutamente infinitas!

À medida que uma alocação arbitrária de custos indiretos pode ser fatal para uma empresa, uma alocação precisa pode levar a grandes aumentos de rentabilidade, por meio de cortes de custos embasados em dados precisos.

E como as empresas de nossos exemplos, sua organização também pode usufruir de uma redução de custos cautelosa e segura, observando em alto nível de detalhe os custos de cada atividade, a fim de ampliar suas margens de lucro.

Preencha o formulário abaixo e saiba como!

O custeio ABC se baseia na análise dos custos específicos relacionados a cada atividade desempenhada pela empresa na fabricação de seus produtos ou na execução de seus serviços. Tendo por base estas atividades, os recursos são alocados e direcionados aos diversos produtos, serviços, mercados, etc., gerando uma visão clara acerca dos custos da empresa. Deste modo, a empresa se beneficia de uma visão mais precisa sobre o impacto de cada atividade nos custos de operação do negócio, ficando mais capacitada a gerenciar sua lucratividade.

Estudos e documentações demonstram que o sistema de custeio ABC já era de alguma forma empregado por grandes indústrias norte-americanas na década de 50. No entanto, a metodologia só ficou realmente conhecida com a divulgação e popularização dos estudos dos Professores Robert Kaplan e Robin Cooper nos Estados Unidos no início dos anos 90.

Estes dois professores identificaram que, por uma série de motivos que apresentaremos mais adiante, o método utilizado para custear os diversos produtos e serviços não mais refletia a realidade do que ocorria nas organizações, causando grandes distorções e prejudicando muito o resultado das empresas.

Em seus estudos os Prof. Kaplan e Cooper identificaram 3 fatores independentes e simultâneos que justificavam a implementação do custeio ABC:

1. A modificação na estrutura de custos desde a década de 1950

No passado, tínhamos em média mão de obra direta representando 50% dos custos totais dos produtos, seguido de materiais e matéria-prima com 35% e o overhead (custos indiretos) com 15%.

Hoje em dia, não raro vemos a parcela representativa do overhead chegar a 60% dos custos dos produtos, com matéria-prima em média com 30% e mão de obra direta inferior a 10% (em organizações de Serviços e Governo o overhead é ainda maior).

Por esta razão utilizar horas de mão de obra direta como base de alocação de custos poderia estar certo até meados do século 20, mas não tem qualquer sentido seguir fazendo isto na atual estrutura de custos.

2. Concorrência

A quantidade e o nível dos concorrentes mudaram muito ao longo do período. Deste modo, em muitos casos a margem vem sendo reduzida ano após ano nas organizações, resultando na extrema importância do controle eficiente dos custos.

Neste contexto, a implantação da metodologia de custeio ABC promove um maior controle dos custos, possibilitando um aumento na competitividade com melhores previsões de lucro.

3. Queda nos custos de implantação

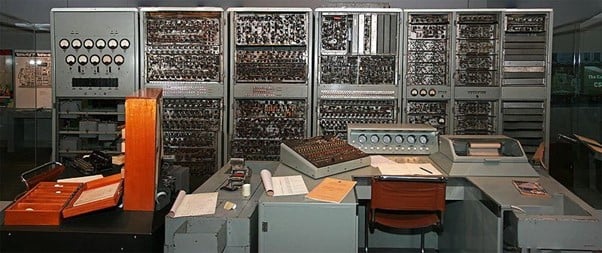

O custo de se implementar e medir caiu muito devido ao avanço e à democratização da informática. Anteriormente, a implantação de um sistema de custeio ABC eficaz era proibitiva, sendo possível apenas a empresas com acesso a grandes aplicações e que rodavam unicamente em mainframes e computadores de grande porte.

Com o desenvolvimento das tecnologias computacionais, a metodologia tornou-se acessível a um grande número de organizações. Assim, a principal razão para que este sistema de custeio só tenha se popularizado na ocasião das publicações dos professores Kaplan e Cooper, foi o avanço dos recursos computacionais (hardware e software).

Estes avanços tecnológicos permitiram que o sistema saísse da teoria para a prática, principalmente na implantação de modelos de custos em organizações mais complexas e que necessitavam de um maior detalhamento.

O gatilho que faltava para esta popularização coincide com o surgimento dos mini e microcomputadores no final dos anos 80 e o desenvolvimento de interface gráfica dos softwares através dos sistemas operacionais Windows (Microsoft), OS/2 (IBM) e Mac (Apple). Desta maneira, aplicações antes voltadas unicamente para o uso em mainframes e computadores de grande porte puderam ser implementadas em qualquer organização, ficando acessível aos diversos usuários e departamentos.

Assim, hoje em dia muitas organizações têm utilizado com êxito o custeio ABC, sejam seus segmentos de manufatura, governo, serviços, telecomunicações, bancos, logística e etc… Seu uso, ao contrário do que muitos imaginam, não se limita a grandes corporações, podendo ser implementado também em empresas médias e pequenas, sejam públicas ou privadas.

Mostraremos aqui tudo o que você precisa saber sobre esse sistema, suas vantagens e como implementá-lo. Confira!

Os sistemas de custeio tradicionais surgiram principalmente para atender ao fisco e à valorização de estoques. No entanto, estes sistemas possuem diversas falhas, sobretudo se utilizados como ferramentas de gestão.

Isso ocorre porque estas metodologias tradicionais de custeio têm o seu foco nos diversos produtos oferecidos pela empresa. Nelas, os custos totais são rateados para os produtos, porque assume-se que cada item/sku consome os diversos recursos da organização na mesma proporção do volume produzido.

Desta forma, os diversos drivers “volumétricos” como número de horas de mão de obra direta, horas de máquinas e valor de matéria-prima são usados como critérios de alocação de custos para apropriar os custos de overhead.

Ocorre que essa metodologia faz com que esses valores reflitam apenas uma estimativa média. Apesar de haver um complexo estudo para chegar a esse cálculo, ele envolve um cenário que, independentemente disso, nunca vai corresponder exatamente às características específicas de cada empresa e a seus processos em particular.

Estes drivers baseados em volumes também falham a partir do momento em que há diversidade na forma, tamanho e complexidade dos diversos produtos. Além disso, não há uma relação direta entre o volume de produção e os esforços ou custos consumidos pela organização.

Como resultado disto, muitos gestores de empresas que fornecem produtos e serviços diversificados, ao aplicar estes modelos tradicionais, estão tomando decisões extremamente equivocadas no que tange a preços, mix de produtos e serviços e até mesmo processos.

Em contraste aos sistemas de custeio tradicionais, o custeio baseado em atividades se foca nos diversos processos e atividades da organização. Além disso, há um tratamento especial ao que muitas vezes é ignorado nas empresas, que é o custeio dos diversos clientes, canais, mercados e regiões – o que posteriormente será fundamental para uma tomada de decisão assertiva.

Inicialmente, são rastreados os custos oriundos de cada atividade da empresa. A seguir, estes custos lhes são atribuídos, e é verificado como o portador final de cada custo consumiu os serviços de cada atividade, fazendo então a atribuição dos custos determinados.

Assim, os diversos custos são alocados das diversas atividades para os vários Produtos, Clientes, Canais, etc… baseado no uso destes por cada atividade da organização. Desta forma, o overhead é alocado de forma apropriada, sempre respeitando uma relação de causa e efeito e não utilizando “volumes” como critério básico de rateio.

Uma vez que as atividades foram custeadas, a organização pode começar a fazer a gestão delas, questionando frequentemente o porquê de cada uma estar influenciando ou impactando os custos dos diversos produtos, clientes, canais e serviços na empresa. Devido a este sistema, ao mesmo tempo o processo de custeio se torna mais acurado e preciso.

O que torna o este modelo de custeio uma metodologia extremamente eficiente é algo que começa na forma de pensar a questão do custo. O que era tratado pelos outros modelos como despesa indireta ligada a um produto, torna-se uma despesa direta. O foco passa a ser, então, as atividades realizadas, e não os produtos provenientes delas.

O ponto chave está no fato de que cada produto, serviço, cliente ou canal é fruto de uma variedade de atividades que, se tratadas individualmente, têm maior chance de ter suas especificidades descritas e convertidas em valores mais exatos.

A eficiência desta metodologia de custeio está na sua capacidade de implementar rastreabilidade lógica às despesas. O fato de não estar atado à temporalidade de cada processo faz com que o custeio ABC possa identificar cada despesa e designá-la como parte do custo de uma atividade específica.

Desta maneira, mesmo que certas despesas estejam agrupadas sob o mesmo centro de custo, elas serão organizadas de acordo com a atividade à qual cada uma está ligada.

Essa otimização do controle sobre os custos traz inúmeros benefícios para a empresa em seus diversos setores, como mostraremos a seguir.

É possível citar uma série de vantagens provenientes da implementação do custeio ABC em uma empresa, que vão além da acurácia na definição do custo dos produtos, serviços, clientes e canais.

Descreveremos adiante algumas das mais importantes para esclarecer de que forma esta metodologia é capaz de propiciar o aumento da lucratividade da empresa e do poder de tomada de decisão dos gestores.

A partir do momento em que uma modelagem é criada, com critérios de alocação de custos estudados e definições de implementações futuras estabelecidas, melhores e mais precisas informações ficam disponíveis para tomada de decisão.

Isso faz com que o planejamento da empresa e as tomadas de decisão sejam mais acertados. Os gestores passam a ter maior poder de prospecção dos lucros e gastos futuros, além de contar com argumentos que permitam uma tomada de decisão eficaz no que tange à precificação de produtos e serviços, mix de produtos, decisões de terceirização ou internalização, investimento em pesquisa e desenvolvimento, automações, marketing, campanhas e muito mais!

Neste item, podemos citar não só o levantamento de dados mais transparente sobre despesas de cada setor como, também, a insurgência de uma revisão dos controles internos e maior visibilidade de cada processo.

Conforme a empresa passa a ter mais informações referentes aos vários processos e sua influência nos diversos Produtos, Serviços, Clientes e Canais, mais decisões assertivas podem ser tomadas. Cada gestor passa a ter mais ferramentas para gestão das despesas de seu time e informações para auditoria e análise desses gastos.

Com o entendimento dos custos de cada atividade, estes gestores podem tomar decisões baseadas em processos de negócios e atividades. Além disso, uma vez mapeadas as atividades, pode-se atribuir “etiquetas” a cada uma delas permitindo um estudo das que agregam ou não valor, por exemplo.

A descrição das especificidades de cada processo e seus custos permite uma análise multidimensional dos gastos em cada atividade, como foco panorâmico (onde se analisam os custos de maneira global), mas também detalhado (com a visualização do custo de cada atividade e seu impacto na lucratividade). Isso possibilita a identificação de custos acima do planejado ou até mesmo a revisão do planejamento para eliminar despesas que se revelem superiores ao necessário.

Alcançar uma redução de custos crescente, então, torna-se apenas uma questão de tempo, pois cada gestor terá acesso a informações mais precisas para analisar esses processos.

Vale ressaltar também que um controle mais eficaz sobre os gastos é algo que torna essa metodologia eficiente para pequenas e grandes empresas, seja qual for sua área de atuação.

A implantação de um sistema de custeio ABC pode parecer complicada, e será ligeiramente variável a depender do porte e da complexidade das atividades, produtos e serviços de cada empresa.

Mas para facilitar o processo e possibilitar que a implementação da metodologia ABC seja realizada de forma eficaz, você pode utilizar como referência as etapas que listaremos a seguir.

Elas se aplicam a todos os portes de empresas e modelos de negócios, auxiliando na criação de um orçamento baseado em atividades e promovendo maior controle sobre os custos e a rentabilidade da organização.

1. Defina a ferramenta de implantação para o custeio ABC

Uma modelagem sofisticada de custos requer um sistema específico. Muitas empresas já possuem algum mecanismo de apuração de custos com o uso de planilhas. Outras tentam customizar o ERP ou mesmo acreditam que um BI pode solucionar a questão do custeio gerencial.

No entanto, a companhia de auditoria e consultoria Ernst & Young (EY) em artigo recente não recomenda nenhuma destas opções. Segundo a EY, “O desenvolvimento do modelo pode sim ser feito em Excel, Access ou mesmo desenvolvimento próprio, porém, isto só pode ser feito para modelos muito simples e mesmo estes modelos simples apresentarão severas restrições quando são necessárias análises mais elaboradas. Isto sem mencionar questões específicas de integração com os sistemas existentes, rastreabilidade, auditoria do modelo e a própria segurança dos dados em si”.

Já em relação à implementação no ERP, sabemos o quão caro e complicado é customizar estes sistemas. Além disso, eles fornecem uma visão estática e engessada e que não provê a flexibilidade exigida por uma implementação deste tipo.

Quanto aos sistemas de BI, estes são sistemas de apresentação das informações que já existem na organização. Porém como sabemos, uma modelagem deste custo requer transformações profundas do ponto de vista de alocações, incluindo reciprocidades, entendimento de custos em multiníveis e múltiplas dimensões, algo não tão facilmente ou virtualmente impossível de se implementar num BI.

Eliminando estes problemas práticos de implantação, a suíte de produtos MyABCM é a líder global em soluções para o custeio gerencial. Dispondo de análises multidimensionais, com ela as organizações podem modelar, analisar e fazer simulações com muita flexibilidade, segurança, e o melhor, com todos os dados integrados aos sistemas corporativos da organização.

Visão OLAP dos custos em software de custeio abc para empresas

2. Determine quais os objetivos do projeto

Aqui é importante entender o que se busca com um projeto desta natureza: é apurar custos somente de Produtos? Também de Clientes? Que tal Canais? Mercados, Regiões, Projetos enfim, as possibilidades são muito grandes e amplas. Neste contexto, um dos grandes equívocos é iniciar uma modelagem e mudar as premissas no meio do projeto.

Além disso, outro ponto importante aqui é a criação de uma agenda de implementação, com definições claras do grau de profundidade a ser adotado no projeto, critérios possíveis e ideais e milestones de implantação.

3. Faça um mapeamento inteligente de atividades

Essa parte do planejamento é fundamental para que a modelagem seja implementada de forma eficiente. Neste tipo de projeto é muito comum que os gestores queiram mapear centenas, milhares e, não raro, dezenas de milhares de atividades, muitas vezes caindo ao nível de tarefas.

Esta é uma atitude de grande ineficiência, uma vez que ao mapear muitas atividades, certamente o esforço será muito grande para resultar em um benefício pequeno, sobretudo para aquelas atividades pouco relevantes. Além disso, fazer uma modelagem muito complexa já na primeira rodada faz com que a integração inicial do modelo com os sistemas corporativos represente um grande desafio.

As melhores práticas de implementação incluem a capacidade de se modelar em etapas, ganhando complexidade à medida que o modelo evolui e sempre tendo em mente a relevância do que se está mapeando. Segundo um dos maiores experts no mundo hoje em Gestão de Custos, Gary Cokins, “as organizações devem se questionar como vai a nossa performance naquilo que é importante e relevante para a empresa”.

4. Faça uma boa definição dos Recursos

Aqui se faz necessário definir os custos iniciais, despesas, centros de custos, contas contábeis, possíveis agrupamentos (Cost Pools) a serem estabelecidos e Receitas que serão os Recursos iniciais a serem alocados.

5. Estabeleça as diversas alocações

Essa parte do planejamento é importante para que cada Recurso seja vinculado a um processo e este seja identificado de acordo com sua relação com as atividades ligadas a um produto, serviço, cliente, canal ou projeto.

6. Determine os direcionadores

Definidos os Recursos e as Atividades, determine os direcionadores de custo e os critérios para utilizar cada um deles.

Desta maneira, o processo de cálculo fará sentido, pois haverá um vínculo que represente uma relação de causa e efeito entre fontes e seus destinos.

7. Calcule o modelo e extraia relatórios e análises

Uma vez definido o modelo, é chegada a hora do seu cálculo, geração de cubos simples e complexos (que posteriormente darão subsídios às diversas análises através de tabelas dinâmicas) e criação de uma sistemática que permita a realização de simulações (what-if) simples e avançadas.

Com sua aplicação e a análise de relatórios, é possível chegar a evoluções do sistema, que vão impactar no rastreamento efetivo de cada vez mais atividades relevantes para a empresa.

Nossa certificação em Custeio ABC oferece um aprofundamento estratégico na gestão de custos e rentabilidade, capacitando profissionais a aplicar metodologias precisas para melhorar a tomada de decisão. Além de entender a alocação correta dos custos por atividades, você aprenderá a utilizá-los como ferramenta estratégica para otimizar resultados. O curso inclui um estudo de caso prático, permitindo a aplicação real dos conceitos aprendidos e foi totalmente elaborado por nossos especialistas. Inscreva-se!

A implantação de um sistema de custeio ABC permite um controle maior dos custos da organização. A metodologia desenvolve modelos de rastreamento e alocação de custos que identificam com precisão os valores relacionados a cada processo e atividade, e como estes impactam a lucratividade da empresa.

Deste modo, é possível alcançar um sistema eficiente de gestão por atividades, possibilitando realocação de recursos e redução estruturada de custos, promovendo altas de lucratividade, mesmo em um cenário cada vez mais competitivo.

Além disso, o sistema possibilita a tomada de decisões assertiva, com segurança na precificação e na análise e controle de produtos, mercados, canais, clientes, etc.

Assim, sua implantação culmina, em médio e longo prazo para a obtenção de maior lucratividade, por meio de uma visão detalhada dos processos organizacionais e do consequente aumento da competitividade da empresa.

Com as dicas deste artigo em mente, você poderá implementar a metodologia do custeio baseado em atividades de forma que esse processo se torne mais eficiente e sua empresa passe a crescer cada vez mais.

Neste contexto, os softwares MyABCM foram desenvolvidos especialmente para propiciar a gestão baseada nas atividades, favorecendo o controle de custos e rentabilidade do negócio.

Gráficos de software de custeio abc para empresas

Assim, o emprego de um sistema como a solução MyABCM supera as capacidades de gestão de atividades e custos de qualquer outro software. Os sistemas são desenvolvidos para atender às especificidades de cada porte de negócio e proporcionam a alocação de recursos em análise multidimensionais que contemplam todas as atividades relevantes da empresa, adequando-se a todos os níveis de complexidade e propiciando uma evolução constante dos modelos de custeio.

Quer saber mais sobre as nossas soluções e como a metodologia ABC pode ajudar o seu negócio a lucrar mais? Preencha o formulário abaixo e fale com nossos especialistas!

A redução de custos nas empresas é sempre uma meta, mas vem se tornando uma necessidade urgente conforme as margens das organizações diminuem em todo o mundo. Alguns fatores contribuintes para isto incluem pressões do governo, impostos crescentes, novos concorrentes, clientes cada vez mais exigentes, temas agora como o ESG (governança ambiental, social e corporativa), escassez de mão-de-obra qualificada e problemas na cadeia de suprimentos.

Portanto, reduzir custos e despesas é a prioridade absoluta das empresas. E quando falamos em reduzir custos pensamos imediatamente em demitir funcionários.

Antes de começarmos, vamos entender claramente quais são as diferenças entre custos e despesas. Em seguida, debateremos os motivos de procurarmos fazer uma redução de custos nas empresas.

Custo é qualquer valor aplicado na produção de um produto (no caso de empresas de manufatura) ou na oferta de serviços (para organizações de serviços). Alguns exemplos de custos são: mão de obra, matéria-prima, insumos, além da quantia gasta para a produção deste produto ou do fornecimento deste serviço com a energia elétrica, manutenção, depreciação de máquinas e equipamentos, materiais de limpeza e conservação, entre outros.

Além disso, os custos podem ser classificados em:

Já as despesas incluem todos os valores gastos pela empresa para mantê-la funcionando.

Normalmente a despesa é relacionada a tudo aquilo gasto na área de vendas, financeiro, administrativo, recursos humanos, sistemas, marketing e o BackOffice em geral. Portanto, as despesas são um tipo de gasto que não têm ligação direta com a atividade “core” da empresa, como a produção de bens ou oferta de serviços.

Porém, mesmo não contribuindo diretamente pela geração de novos itens a serem comercializados, as despesas desempenham um papel importante e certamente o seu uso pode ter influência no aumento da receita da empresa.

E por sua vez, as despesas podem ser classificadas em fixas ou variáveis:

Neste contexto, vale destacar que gastos basicamente são custos e despesas no geral. E tipicamente, quando alguém fala em reduzir custos está na verdade falando em “reduzir gastos”, mas de forma “coloquial”. Assim, vale lembrar que é fundamental também analisar as possibilidades de se reduzir despesas na organização.

Quer entender de maneira mais aprofundada? Clique aqui e leia 5 dicas para aprimorar o seu controle de despesas e gastos.

A pergunta acima, de fato é muito simples, correto?

Mas sua resposta é inversamente proporcional, se evidenciando extremamente complexa.

Reduzir custos é um dos maiores aliados da rentabilidade, toda empresa busca reduzir custos sem medir esforços, mas como mencionamos, é uma tarefa muito complexa. Devemos nos atentar que, ao reduzir custos, precisamos sempre ser cautelosos para não causar impactos negativos e terminar a ação em déficit.

Para entender melhor como adotar uma estratégia de redução de custos sem impactar negativamente seus resultados, clique aqui e leia nosso artigo completo.

Será que as empresas que tentaram reduzir custos foram felizes em suas iniciativas?

Nem sempre: pesquisa do instituto americano US Conference Board constatou que, de todas as empresas que tentaram reduzir custos:

Já um estudo feito pela Deloitte mostrou que 75% das companhias que demitiram funcionários para reduzir custos tiveram que recontratar outros para as mesmas posições em até 1 ano.

Outra pesquisa, desta vez da McKinsey, mostrou que somente 10% dos projetos de redução de custos tiveram sucesso após 3 anos de sua implementação.

Mas por que estas iniciativas de redução falharam? Seguramente pela falta de um melhor entendimento de como os recursos eram consumidos nas organizações. A consequência natural em não se medir de forma adequada é na mesma proporção a incapacidade de se fazer uma boa gestão.

Para solucionar este problema, veja 8 ações que irão reduzir seus custos e, consequentemente, aumentar seus lucros:

Não entender quanto custa exatamente um produto, serviço, cliente ou canal acaba prejudicando toda a cadeia de decisão das empresas! Definições como que preços e tarifas praticar, que clientes atender, que descontos podemos conceder e que comissões pagar aos nossos vendedores entre tantas outras passam por um real entendimento dos custos e capacidade de mensurá-los de forma adequada!

Você sabia, por exemplo, que entre 20% e 40% dos produtos e serviços dão prejuízo? E que 20% dos clientes são deficitários? Veja mais sobre o assunto neste artigo dedicado aos custos de servir!

Assim, cabe questionar: que ações tomaremos imediatamente após identificar onde estão os gargalos em nossa organização?

Sergio Marchionne, ex-CEO da Fiat/Chrysler foi o grande responsável pelo renascimento da empresa nos anos 90. Além de um grande gestor, Sergio Marchionne sempre foi muito bem-humorado. Após o lançamento do carro elétrico Fiat 500e (mais conhecido por “cincoecento electrico”) Sergio veio a público e pediu “Por favor, não comprem o nosso cincoecento!”

Alguns meses antes o Fiat 500e tinha sido lançado com muita pompa e circunstância, consumindo muitos milhões de Euros com a promessa de ser o grande concorrente europeu do Tesla e com a vantagem de ser extremamente econômico. Não foram poucos os atrasos para o lançamento do produto, que quando finalmente ficou pronto contou com pouquíssimas unidades vendidas. Estudos mostraram que o prejuízo por cada unidade vendida era de 20 mil euros!

Sem dúvida, entender os custos e estabelecer estratégias para controlá-los são desafios importantes da gestão da empresa. E que por sua vez, não podem ser superados se não tivermos uma capacidade clara de tomar as melhores decisões, com métodos e processos bem definidos e metodologias adequadas aos grandes desafios que ainda estão por vir.

Precisa de ajuda para fazer uma redução de custos na sua empresa? Preencha o formulário para falar com nossos especialistas!

A redução de custos pode ser desafiadora, mas é muitas vezes um processo inevitável dada a competitividades dos mercados globalizados. Por melhor que um negócio ou produto seja, nenhuma empresa está imune a crises ou períodos em que a demanda não é exatamente a esperada.

Para evitar equívocos nesse momento tão sensível na gestão empresarial, vamos ver neste artigo cinco erros fatais no processo de redução de custos.

Se os gastos com pessoal estão sufocando suas finanças em um momento de crise, saiba que a demissão de parte do pessoal pode ser desastrosa para a sua empresa. Em curto prazo, essa atitude gera o descontentamento dos que ficam, além da desconfiança pelo fato de eles poderem ser os próximos.

Adicionalmente, gastos com verbas rescisórias podem fazer as finanças de sua empresa piorarem, gerando problemas em cascata pela diminuição da capacidade produtiva. Se a intenção é sair da crise, você precisará de pessoal pronto para o trabalho.

E recontratar após perceber que a demissão foi um erro pode aumentar significativamente seus custos. De acordo com dados da Consultoria Gallup, a substituição de um funcionário pode custar o dobro do valor de sua manutenção.

Ou seja: geralmente, as demissões não são uma boa saída para cortar custos, e é preciso analisar esta alternativa com muito cuidado antes de optar por ela.

Como as vendas diminuem, o primeiro impulso é reduzir a publicidade. Não ceda a esse impulso, pois o marketing é o principal responsável por trazer novos clientes para um negócio, e você precisará deles.

Não pense como os seus concorrentes: divulgue não somente os seus principais produtos na busca de novos clientes, mas mantenha sua marca sempre presente na mídia, mostrando que o seu negócio ou foi pouco afetado ou ainda não foi afetado pelos ventos ruins da crise financeira.

A qualidade do cafezinho servido para funcionários e para clientes, a qualidade dos guardanapos, dos copos plásticos e até do papel higiênico é algo que provavelmente poderá ser revisto. No entanto, não é aconselhável esgotar o precioso tempo da gestão em gastos de menor importância e materialidade para o negócio.

Além de gerar insatisfação grande por parte dos funcionários e dos clientes, essa atitude não trará economia significativa, gastando tempo de gestão que poderia ser aplicado em outros pontos mais importantes.

A redução de custos pode ser alcançada pela economia ao não se gastar em determinado ponto, mas também pela revisão de processos em toda a empresa. Se esse já era um plano antigo, é hora de revisar todas as esferas operacionais.

Chame gerentes e supervisores para discutirem o que pode ser revisto ou reestruturado. Desde processos produtivos, administrativos e até mesmo o atendimento ao cliente, tudo pode ser revisado, trazendo mais qualidade e menos gastos financeiros para a empresa. Neste escopo, é muito importante ter atenção aos custos indiretos gerados por cada atividade, pois estes muitas vezes passam despercebidos e podem trazer oportunidades valiosas de redução de custos.

Se a ideia é tentar manter os níveis de vendas e fazer com que a sua marca seja mais vista pelos seus clientes atuais e por potenciais clientes, a qualidade tem de ser mantida. Às vezes, pequenas reduções de custos acarretarão diminuições muito grandes na qualidade do produto final ou do serviço.

Sendo assim, analise profundamente os gastos produtivos e a possibilidade de redução destes, pois se há algo que não pode ser alterado quando se diminui a demanda por um mercado é a qualidade do produto ou serviço que se oferece.

A redução de custos deve ser constantemente analisada pelos gestores, e em períodos de crise fica mais latente a sua necessidade. Contudo, é necessário avaliar a viabilidade e os impactos das ações de revisão de custos, pois elas podem trazer mais prejuízos do que fôlego financeiro para a sua organização.

Confira 8 dicas para reduzir custos de formar eficiente!

Para garantir que o corte de custos empresariais traga resultados positivos, é indispensável conhecer bem as fontes de custos e como elas se relacionam com as atividades e receitas da organização. Esta pode ser uma análise desafiadora, por isso, o MyABCM foi projetado especificamente para auxiliar organizações a visualizar e controlar seus custos de forma eficiente.

Saiba como ele pode te ajudar! Preencha o formulário abaixo:

A tomada de decisões financeiras é especialmente desafiadora em um negócio. Neste contexto, o FP&A se insere como uma valiosa ferramenta para otimizar o uso de recursos e assim, orientar investimentos, ampliar a rentabilidade e trazer melhores resultados para a organização.

Na prática, o FP&A compreende um grupo de quatro atividades principais, cuja função é avaliar e manter a saúde financeira de uma empresa:

Em conjunto, estas atividades fornecem um panorama geral da situação financeira, e possibilitam a identificação de tendências e oportunidades a partir do acompanhamento do desempenho financeiro do negócio.

Embora os dois conceitos se relacionem, eles se diferenciam à medida em que desempenham papéis distintos em uma empresa. Enquanto a gestão financeira abarca as atividades financeiras empresariais de uma forma mais ampla, o FP&A se insere dentro do escopo da gestão financeira e se dedica ao planejamento estratégico, à análise e à tomada de decisões informadas.

Neste âmbito, enquanto a gestão financeira compreende desde a contabilidade, o controle de custos, fluxo de caixa e investimentos até a gestão de riscos, com um foco muito mais documental e operacional, o FP&A adiciona à gestão financeira um caráter estratégico, que visa à análise dos números da organização a fim de propiciar uma tomada de decisões informadas e gerar metas realistas e rastreáveis. Assim, ele trata majoritariamente de atividades com viés histórico e preditivo, com orçamentos, análise de desempenho, simulação de cenários, previsões financeiras, e projeções de fluxo de caixa.

Ou seja, enquanto a gestão financeira visa otimizar a rotina operacional, o FP&A emprega as informações financeiras para orientar a empresa, reduzindo riscos e otimizando os resultados em médio e longo prazo.

Para uma implementação produtiva do FP&A, é preciso antes de tudo ter fontes de dados atualizadas e confiáveis. Por isso, cabe à equipe de gestão financeira se instrumentalizar com ferramentas para coleta e consolidação de dados, além de levantar as informações contábeis para que os diferentes processos do FP&A sejam aplicados.

Neste contexto, alguns dos documentos e informações mais relevantes para apoiar o FP&A incluem:

Vale destacar que se fala também em um outro modelo estratégico, o xtended Planning and Analysis (xP&A), que adiciona novas dimensões às análises financeiras do FP&A.

Ele emprega os melhores recursos de FP&A, tais como: previsões, planejamento continuado, e monitoramento de performance, e combina com outras métricas e informações que não são típicas das demonstrações financeiras, gerando uma visão mais abrangente. Entre os dados utilizados, estão incluídos rotatividade de funcionários, custo de aquisição de clientes, experiência do cliente etc.

Aplicar o FP&A pode ser um importante diferencial competitivo. Ao fornecer análises financeiras detalhadas, o FP&A traz insights valiosos que ajudam a identificar oportunidades de economia, otimizar a alocação de recursos e tomar decisões financeiras baseadas em dados históricos e preditivos, com riscos controlados.

Investir em sustentabilidade é estratégico para qualquer empresa. Em primeiro lugar, pela preservação da vida como a conhecemos, obviamente. Mas também por uma questão de posicionamento de mercado. As ações para reduzir o impacto ambiental provocado pelas suas atividades posicionam sua organização de forma positiva perante ao mercado, além de muitas vezes ajudar a obter subsídios e apoio governamental.

Por isso, se a sua empresa ainda não tem um projeto voltado para contribuir com a preservação do meio ambiente, já é mais do que hora de começar. E pode ser mais simples do que parece. Conhecer a pegada de carbono do seu negócio é um primeiro passo para compreender por onde começar com ações eficientes e significativas para todos.

A pegada de carbono é uma métrica da emissão atmosférica de gases de efeito estufa (GEE), que causam mudanças climáticas capazes de afetar os biomas de todo o mundo. Ela pode ser calculada em diferentes escalas, desde a pegada individual deixada por uma pessoa, até a de organizações e países inteiros.

Entre os gases componentes da pegada de carbono estão o gás carbônico (CO2), o metano (CH4), óxido nitroso (N2), clorofluorcarbonos (CFCs), ozônio (O3) e até mesmo o vapor d’água. Estes gases são subprodutos de inúmeras atividades, desde o transporte, até o processo produtivo em si e o descarte de materiais.

Neste contexto, há segmentos de mercado que reconhecidamente produzem pegadas de carbono maiores, como energia, indústria e transportes. Nos países da União Europeia, nos EUA e na China, por exemplo, a maior parte das emissões vêm da produção de energia e calor, enquanto no Brasil são fruto das atividades agropecuárias.

Existem inúmeras calculadoras on-line que podem ajudar sua organização a calcular a pegada de carbono gerada. A 2030 calculator (alinhada com a Agenda 2030 da ONU), por exemplo, foi desenvolvida especialmente para ajudar empresas a descobrir suas pegadas de carbono, e é fruto de uma parceria entre a Convenção-Quadro das Nações Unidas sobre a Mudança do Clima e uma Fin-Tech Sueca.

Mais detalhada que outras calculadoras disponíveis na Web, ela se baseia em algumas informações chave, que variam conforme o segmento de negócios da sua empresa (educação, indústria, consultoria, etc.). Para indústrias, alguns dados requisitados são:

Este tipo de calculadora é excelente para que a sua empresa comece a visualizar o impacto ambiental de suas operações e possa desenvolver ações para amenizá-lo. No entanto, é importante ter em mente que para uma análise mais sofisticada e completa da pegada de carbono da organização, é necessário dispor de dados precisos e mais completos acerca das atividades do negócio, com outras ferramentas para processá-los.

Você sabia que é possível utilizar o MyABCM para calcular a pegada de carbono? Graças à sua flexibilidade, o software pode se conectar com os diversos sistema de uma organização e ser parametrizado para usar o CO2-eq (dióxido de carbono equivalente) como unidade de medida e então rastrear a pegada de carbono de forma precisa e automatizada.

A partir destas informações, é possível desenvolver métodos não apenas para reduzir as emissões, mas também para entrar com segurança no mercado de créditos de carbono e colocar em prática ações compensatórias que ajudem a minimizar a pegada de carbono da organização

A pegada de carbono é uma métrica essencial para as empresas compreenderem o impacto ambiental de suas atividades e tomarem ações sustentáveis. Essa análise detalhada permite explorar oportunidades no mercado de créditos de carbono e buscar ações compensatórias, garantindo operações com menor impacto ambiental e um posicionamento favorável no mercado, com possibilidades aumentadas de apoio governamental e criação de importante diferencial competitivo.

O BPCE é um dos maiores grupos bancários de toda a Europa. Por essa razão, necessita de um suporte tecnológico de ponta, que é realizado pelo Informatique Banque Populaire (IBP), uma das entidades filiadas ao grupo. Nas operações, o IBP tem como papel criar soluções para simplificar a rotina bancária por meio da tecnologia e da inovação.

Além de desenvolver os sistemas de informação das instituições que compõem o grupo, os especialistas do IBP são responsáveis pela criação, teste e lançamento de aplicativos de TI para os múltiplos negócios do grupo, incluindo atividades de fornecimento de crédito ao consumidor, fomento comercial, leasing e outros serviços relacionados.

Gerenciar o desenvolvimento de soluções em um setor como o bancário, que requer segurança e usabilidade ímpares, vem com uma série de desafios. Neste contexto, o IBP sofria com algumas dificuldades associadas ao seu modelo de faturamento e a uma forte dependência do Excel em suas atividades internas de gestão.

Na rotina operacional, os especialistas se deparavam com gargalos oriundos da dificuldade no compartilhamento de informações, deficiências na análise de resultados e entraves na geração de dados para fundamentar o processo decisório. Desta forma, a instituição estava em busca de um sistema que fosse capaz de suprir tais demandas e otimizar o fluxo de trabalho, com automatização integral do processo de faturamento.

Entre as múltiplas opções disponíveis no mercado, o MyABCM foi selecionado pelo IBP, não só graças ao seu custo-benefício, mas também em função da experiência positiva do BPCE na implementação do software.

Com esta escolha, o IBP ganhou uma escalabilidade que o Excel não possibilitava. Além disso, está se beneficiando de um fluxo de trabalho otimizado pela plataforma, que favorece a colaboração entre os usuários. Outros grandes benefícios que estão afetando positivamente a rotina da entidade são a simulação de cenários, que era impossível nas planilhas simples usadas anteriormente, e a capacidade de cada departamento operacional analisar resultados de forma assertiva e confiável. A implementação do MyABCM também aumentou a segurança na gestão dos dados, reduziu o risco de erros e potencializou a produtividade da equipe.

Com o software especializado em gestão de custos e rentabilidade, o IBP agora é capaz de compreender de forma clara seus custos e o impacto de suas atividades comerciais, vinculando as fontes de custos às atividades correspondentes. A equipe de gestão celebra ainda o maior controle sobre os recursos de restituição e rastreabilidade, que são agora reconhecidos como ativos valiosos para o negócio, e percebe uma capacidade produtiva aumentada em seu time.