Ver a nuestros socios prosperar con la provisión de nuestras soluciones nos llena de satisfacción. Y hoy, tenemos el placer de compartir el testimonio inspirador de Freddy Araque, Socio Fundador del Grupo Ebitda.

La empresa, formada por profesionales con amplia experiencia en países como Perú, Chile, Argentina, Bolivia, Paraguay, Brasil, Colombia y México, tiene su sede en Quito y cuenta con una red de clientes que se extiende más allá de las fronteras de Ecuador. Vea lo que Freddy Araque dice sobre nuestra colaboración:

“La alianza estratégica que tenemos con MyABCM nos ha permitido mantenernos a la vanguardia de la competencia regional en lo que se refiere a la Gestión de Costos, Rentabilidad y Desempeño. Su tecnología especializada ha facilitado el apoyo a nuestros clientes en sus esfuerzos por evaluar, cuantificar y ejecutar estrategias, permitiéndonos tener en cuenta las tendencias históricas y fomentando las proyecciones futuras.

Los diferentes sectores empresariales en los que hemos realizado implantaciones conjuntas han experimentado una transformación de su información de costes, gastos e indicadores, que se han convertido en verdadero conocimiento directivo que apoya la toma de decisiones. Sin duda, el futuro de las finanzas está conectado con la Industria 4.0 a través de procesos ágiles, el uso de análisis y la integración de fuentes de información financiera, comercial, operativa y administrativa y, para estos retos, vemos a MyABCM como la tecnología ideal para combinar las mejores prácticas relacionadas con la Gestión de Resultados.”

Este informe refuerza el hecho de que, juntos, hemos transformado la información sobre costes, gastos e indicadores de los distintos sectores empresariales en verdaderos conocimientos de gestión que apoyan la toma de decisiones estratégicas. Y el apoyo de socios como el Grupo Ebitda es indispensable en este proceso. Gracias a esta asociación, hemos podido aportar a más organizaciones un cambio significativo en su capacidad de comprender y utilizar sus datos para impulsar el crecimiento empresarial.

Nos comprometemos a seguir colaborando estrechamente con el Grupo Ebitda y otros socios para impulsar la transformación empresarial de nuestros clientes proporcionándoles soluciones innovadoras, un apoyo excepcional y resultados reales. Juntos, estamos preparados para afrontar los retos del mundo empresarial moderno y abrazar las oportunidades de la era digital.

Parametrus, una empresa brasileña con sede en Porto Alegre y alcance global es un Socio Platinum con más de una década de trabajo junto a nosotros y ha sido un actor clave en la comercialización de nuestras soluciones. A través de esta colaboración, clientes de diversos sectores y de diferentes tamaños trazan sus estrategias y toman decisiones basadas en información precisa de costos y rentabilidad generada por nuestras soluciones.

Con el acceso a recursos avanzados, estas empresas pueden consolidar su presencia en el entorno empresarial actual, altamente competitivo. La información precisa sobre costes y rentabilidad que proporcionan las soluciones MyABCM, con el apoyo técnico de Parametrus, permite a las organizaciones tomar decisiones de gestión y operativas asertivas, así como poner en marcha acciones para maximizar los beneficios y aumentar su ventaja competitiva.

Por eso estamos encantados de compartir el testimonio de Rodrigo Campagnolo, Socio Director de este valioso socio:

“Somos socios de MyABCM desde hace más de 10 años y el uso de sus soluciones nos ha permitido modelizar complejos sistemas de gestión de costes y rentabilidad, capaces de adaptarse a la realidad operativa de cualquier empresa. La herramienta nos permite utilizar diferentes métodos de cálculo de costes, en función de las necesidades operativas de cada empresa, consolidándolo todo en un modelo integrado para el análisis y la toma de decisiones. A esto hay que añadir la competencia y dedicación del equipo de MyABCM, que facilita nuestro trabajo y nos ayuda a garantizar la satisfacción del cliente.”

“Somos socios de MyABCM desde hace más de 10 años y el uso de sus soluciones nos ha permitido modelizar complejos sistemas de gestión de costes y rentabilidad, capaces de adaptarse a la realidad operativa de cualquier empresa. La herramienta nos permite utilizar diferentes métodos de cálculo de costes, en función de las necesidades operativas de cada empresa, consolidándolo todo en un modelo integrado para el análisis y la toma de decisiones. A esto hay que añadir la competencia y dedicación del equipo de MyABCM, que facilita nuestro trabajo y nos ayuda a garantizar la satisfacción del cliente.”

Con el apoyo de Parametrus, hemos llevado nuestras soluciones a más clientes y a nuevos segmentos de mercado, ofreciendo siempre juntos experiencia en gestión de costes y rentabilidad y un servicio diferenciado. Como resultado de esta colaboración, año tras año compartimos conocimientos, estrategias y por supuesto: ¡mucho crecimiento!

Estamos orgullosos de formar parte de este exitoso viaje y reforzamos nuestra dedicación para seguir proporcionando soluciones innovadoras y un apoyo excepcional a Parametrus, a sus clientes y a todos nuestros socios.

La fijación de precios de los servicios de BPO plantea muchos retos, ya que la empresa de externalización prácticamente absorbe los costos de sus clientes con la promesa de reducirlos. Por ello, visualizar y controlar adecuadamente sus propios costos internos es indispensable a la hora de fijar los precios de las empresas de BPO.

Sobre todo, porque se trata de un sector con pocas barreras de entrada, en el que la competitividad tiende a ser cada vez mayor. En estos casos, hay que resistirse a la tendencia de las organizaciones del sector a recurrir a los precios bajos como herramienta competitiva. La fijación incorrecta de precios, descuidando la información sobre costos, hace que las empresas de BPO sean muy susceptibles de sufrir dificultades financieras y pone en peligro la calidad de los servicios prestados.

Muchos retos de gestión llevan a las empresas a adoptar medidas de recorte de gastos. En este escenario, los costos relativos a frentes que supuestamente no aportan un valor directo a los usuarios del servicio suelen seleccionarse en un intento de reducir el impacto de estos recortes.

Sin embargo, lo que vemos en la práctica es que este análisis se hace a menudo de forma incorrecta, cuando no está bien respaldado por modelos de gestión adecuados a las actividades realizadas. Por lo tanto, independientemente de su nicho de especialización, las empresas que prestan servicios de BPO tienen que implantar herramientas de gestión de costos para asegurarse de que sus tarifas se fijan correctamente y evitar perjudicar el servicio cuando surja la necesidad de reducir costos.

Es esencial establecer normas capaces de identificar los diferentes costos relacionados con cada una de las actividades de la organización, con el fin de asignarlos adecuadamente y fijar los precios de los servicios ofrecidos en función de los recursos que realmente consumen. De este modo, es posible fijar el precio del servicio BPO con unos márgenes de beneficio adecuados y mantener la salud financiera de la empresa.

Los costos de una empresa pueden variar enormemente, incluso dentro de un mismo sector. Sin embargo, con fines didácticos, ilustraremos a continuación algunos de los principales costos que conllevan las operaciones de una empresa de BPO financiero.

El costo del espacio físico depende de varios factores, como la ubicación, el número de puestos de trabajo (y el espacio necesario para cada uno) y los entornos de descompresión, los aseos, entre otros. Todos estos factores deben considerarse como generadores de costos y debe evaluarse el impacto de cada uno de ellos en la calidad de la prestación de servicios para comprender cuándo es posible reducir los costos en este frente y cuándo merece la pena invertir en este sector, aunque aumenten los costos relativos.

En el caso de las organizaciones que trabajan con un modelo a distancia, hay que tener en cuenta los costos generados en otros frentes, como la tecnología, las dietas del personal, etc.

Presentamos los costos energéticos por separado de otros costos relacionados con la infraestructura, ya que pueden ser considerables y a menudo presentan oportunidades de reducción. Dependiendo del número de empleados y puestos de trabajo, así como del tipo de equipo utilizado, los costos energéticos pueden variar enormemente.

Las empresas financieras de BPO deben prestar atención a los costos de personal. Las actividades de cada departamento o célula de atención al cliente deben tener un seguimiento minucioso de los costos de sus empleados, sobre todo porque la mano de obra necesaria para prestar un servicio, cuando se subestima, provoca un descenso de la productividad que repercute en la rentabilidad de la empresa.

Aquí cabe destacar la importancia de enumerar todos los costos de las obligaciones laborales, que van mucho más allá del salario mensual. La formación, las vacaciones, la paga extra de Navidad, las prestaciones, los impuestos y las primas deben contabilizarse adecuadamente para que no afecten al precio de los servicios.

En este contexto, es necesario establecer métodos para controlar la productividad y estimar correctamente el tamaño del equipo, para no malgastar recursos ni subestimar la mano de obra necesaria para prestar servicios de calidad.

Los costos tecnológicos pueden ser algunos de los más difíciles de medir y controlar, ya que no se limitan a la inversión inicial en equipos, sino también a su mantenimiento, sustitución, actualizaciones, etc. También es necesario contabilizar los costos del software utilizado en las actividades de la organización, así como establecer la relación correcta entre los costos tecnológicos a la hora de evaluar la posibilidad de ampliar el equipo, por ejemplo.

Los costos indirectos son algunos de los más difíciles para las organizaciones, ya que no tienen una relación tan explícita con las actividades de la empresa. Sin embargo, seguirlos y asignarlos correctamente puede ser la diferencia entre un servicio rentable o deficitario para la organización.

Más información sobre la gestión de los costos indirectos

Aquí ha visto en términos generales algunos de los principales costos que deben tenerse en cuenta a la hora de fijar el precio de los servicios de BPO. Sin embargo, es importante tener en cuenta que cada organización tendrá diferentes generadores de costos, en función de las diversas actividades que se lleven a cabo internamente.

Por lo tanto, la correcta fijación de precios para el BPO, con garantía de márgenes rentables, depende de la aplicación de estudios para comprender cómo su organización, con sus especificidades, aplica los recursos a las diferentes actividades y servicios.

¿Necesita ayuda de un experto para identificar los costos y fijar el precio de sus servicios BPO? ¡Rellene el formulario y hable con nuestro equipo!

Hace casi 30 años, concretamente en febrero de 1997, la revista Forbes publicó en su portada un artículo del profesor Srikumar S. Rao, de la Universidad de Columbia, que demostraba que la falta de control sobre el aumento de los gastos generales podía, literalmente, matar a las organizaciones.

En el artículo, el profesor Srikumar citaba el ejemplo real de una gigantesca empresa estadounidense que encontró una oportunidad de crecimiento con la quiebra de su principal rival. Sin embargo, en contra de lo que imaginaba, pasó a tener pérdidas, ¡no un aumento de los beneficios!

Al investigar un poco más, esta empresa descubrió increíblemente que su producto «estrella» era en realidad deficitario, y otros que creía deficitarios eran en realidad los productos más rentables de la organización. Y esto se debía a una mala asignación de los gastos generales.

¿Cómo una empresa tan grande e inteligente pudo cometer un error tan básico? Resultó que la organización estaba asignando la depreciación y otros gastos generales sobre la base del costo directo de la mano de obra.

Un producto que consume un 20% de mano de obra acaba soportando también un 20% de depreciación y gastos generales. Pero aquí hay un gran error: la mano de obra no se deprecia, las máquinas sí.

Y donde hay mucho consumo de mano de obra, generalmente se necesita menos maquinaria. Moraleja: los productos intensivos en mano de obra deberían haber recibido menos depreciación y gastos generales, exactamente lo contrario de lo que se calculó.

El peligro reside en que los costos directos son fáciles de apropiar: es muy fácil saber cuánto tenemos por ejemplo de una materia prima en un producto o por ejemplo de un cajero de banco en un determinado servicio. Pero ¿qué ocurre con los costos indirectos? ¿Cómo asignarlos de forma correcta y coherente, respetando una relación causa-efecto?

No hacerlo, a largo y medio plazo, suele ser la causa de la ruina empresarial.

Hay que tener mucha precaución con cualquier modelización de costos que asigne mecánicamente los gastos generales.

Y recuerde: ¡la depreciación es sólo una de las muchas partidas indirectas! Los costos indirectos pueden incluirlo todo, desde el papel higiénico del baño hasta los costos informáticos, de RRHH y de apoyo. La solución «perezosa» consiste en asignarlos proporcionalmente a los volúmenes de producción, las transacciones o el volumen de negocio.

Para complicar las cosas, estos indirectos son cada vez más representativos, y por varias razones. Entre ellas se encuentra el aumento de la automatización, con el claro «cambio de personas por máquinas», pero también el hecho de que el aumento de la diversidad de productos, servicios, clientes, canales, proveedores y máquinas (es decir, el aumento de la complejidad empresarial) conlleva un aumento de los costos indirectos debido al aumento del esfuerzo administrativo, es decir, el esfuerzo para gestionar esta complejidad.

E históricamente, estos costos indirectos no hacen más que aumentar. En consecuencia, también aumentan las distorsiones provocadas por los repartos arbitrarios. Es muy común encontrar en las empresas situaciones en las que un producto que imaginan como el «buque insignia» en realidad es deficiente. Por otro lado, los productos que creen que son los «patitos feos» son a menudo los más rentables de la empresa y los responsables de mantener los márgenes de la empresa en números negros.

Imagine que tres amigos deciden salir a cenar. El primero está a dieta y pide una ensalada con agua mineral. El segundo amigo pide un buen filete con un vino y el tercero una langosta con un vino espumoso y postre. Al final de la cena piden la cuenta que se reparte a partes iguales entre los tres amigos.

¿Le parece correcto este reparto? Es fácil detectar los errores aquí, e incluso encontrarlos absurdos, ¡pero estas distorsiones ocurren todos los días en muchas empresas de todo el mundo!

Ahora bien, si se pide una factura para cada amigo, en la que cada uno de ellos pagará sólo lo que haya consumido, estamos hablando del ABC, el «cálculo de costos basado en actividades» o simplemente «cálculo de costos basado en actividades» que potencialmente acaba con estas distorsiones en las organizaciones y da un tratamiento adecuado también a estos costos indirectos.

Con algunos ejemplos prácticos, le resultará más fácil visualizar el peso de los gastos generales y comprender cómo el método de cálculo de costos por actividades le permite identificarlos y asignarlos con mayor precisión.

Tomemos una simple actividad de facturación: su costo total es la combinación de los salarios y las prestaciones de las personas implicadas en esta actividad.

Tradicionalmente, este total habría ido a parar a un fondo de «gastos generales», que se asignaría arbitrariamente. Sin embargo, con ABC se divide esta cantidad por una medida no financiera, como el número de facturas generadas.

Así tendrá el costo por factura. Cuente el número de facturas generadas por producto, multiplíquelo por este valor e impute por producto: éste es el valor de la actividad «Facturación» en cada uno de sus Productos. Además de eliminar las distorsiones, obtenemos un importante KPI (indicador de rendimiento) para la gestión empresarial: el valor de la facturación por factura emitida.

A partir de estos datos, se pueden aplicar estudios de reducción de costos, posibilidades de subcontratación e incluso un seguimiento mensual. Algo que sencillamente no hubiera sido posible antes del cálculo de costos por actividades.

El costo de esta actividad está relacionado con el esfuerzo del área de RRHH, concretamente con la contratación de empleados. En otras palabras, debe separarse de otras actividades, como las nóminas, la evaluación de los empleados, la formación, etc.

Supongamos que se han contratado 10 personas en un periodo determinado. De ellas, 5 personas para Producción, 2 para Mantenimiento y 3 para Ventas. Por tanto, los costos de esta actividad «Contratar empleados» deberían distribuirse en un 50% a Producción (que posteriormente se asignará a Productos, también por actividades), en un 20% a Mantenimiento y en un 30% a Ventas.

Además de poder imputar los costos de esta actividad, obtenemos un KPI muy importante para la toma de decisiones: el costo de contratación por empleado – este valor puede compararse con el gasto mensual de los últimos meses, el objetivo de la empresa o incluso el costo de externalizar esta actividad.

¡El potencial aquí no se limita a los costos indirectos! Hay una serie de costos directos, por ejemplo, de producción o de servicio a clientes y canales, que pueden (¡y deben!) abrirse mediante actividades, como veremos en los siguientes ejemplos:

Imagine que trabaja en una industria y que le han encomendado la tarea de recortar un 10% de sus costos. ¿Qué haría usted?

El camino natural aquí es intentar comprender qué acciones pondría en marcha para este recorte, y para ello es importante entender cómo se distribuyen los costos en la actualidad.

Con mucha creatividad, algunas opciones posibles para reducir los costos en este caso serían:

Observe que todas las opciones de reducción de costos están vinculadas a la información que nos ha proporcionado la empresa. Y puesto que la única información de gestión de la que disponemos es el importe gastado en estos costos y gastos, ¡nos limitaremos a las acciones relacionadas con esto!

Ahora… imagine por un momento que estos mismos gastos se abrieran por actividades, considerando sus costos directos e indirectos. Algunos de ellos incluirían sin duda:

Tenga en cuenta que algunas acciones posibles ahora incluyen:

Darse cuenta de que, en lugar de centrarse en gastos específicos, ahora también se gestiona por actividades, se comprende cuánto contribuye cada una a los resultados de la empresa, se proponen mejoras y se procede a una gestión mucho más eficaz.

Ahora imagine el mismo ejemplo anterior, pero aplicado a un banco y con una apertura basada en una actividad como ésta:

Después de calcular las actividades, incluyendo la medición correcta de los gastos generales, se constató que la actividad «Análisis de créditos» costaba R$ 900.000 al año. Si el número total de créditos analizados era de 3.000, podemos entender que el costo de cada análisis es de R$ 300.

La primera pregunta que hay que hacerse es: ¿cuál es el valor de cada crédito analizado? Porque el costo del proceso suele ser más caro que el costo de lo que se concede como crédito.

Es importante entonces pensar en formas de reducir estos costos. De los R$ 300 de cada crédito analizado, se descubrió que sólo se gastaban R$ 50 en horas extraordinarias del personal que mecanografiaba la solicitud en el antiguo sistema de créditos del banco. Esta tarea de mecanografiar las solicitudes, concretamente, podría subcontratarse a un costo de R$ 10/crédito. Sólo esta actividad reduciría los costos en R$ 120.000,00.

Otras opciones son replantearse todo el proceso, digitalizar las solicitudes e incluso realizar una evaluación comparativa de todas las unidades para intentar mejorar. Y mire, estamos hablando de una sola actividad. Sepa más sobre cómo se diseña un proyecto de reducción de costos.

Ahora imagine este potencial con todas las actividades de su empresa, ¡las posibilidades son absolutamente infinitas!

Mientras que una asignación arbitraria de los gastos generales puede ser fatal para una empresa, una asignación precisa puede conducir a grandes aumentos de la rentabilidad gracias a una reducción de costos basada en datos exactos.

Y al igual que las empresas de nuestros ejemplos, su organización también puede beneficiarse de una reducción de costos cuidadosa y segura, examinando con gran detalle los costos de cada actividad para aumentar sus márgenes de beneficio.

¡Rellene el siguiente formulario y descubra cómo!

El cálculo de costos ABC se basa en el análisis de los costos relacionados con cada actividad realizada por la empresa en la fabricación de sus productos o en la ejecución de sus servicios. A partir de estas actividades, los recursos se asignan y dirigen a los distintos productos, servicios, mercados, etc. generando una visión clara de los costos de la empresa. De este modo, la empresa se beneficia de una visión más precisa del impacto de cada actividad en los costos de explotación del negocio, lo que le permite gestionar mejor su rentabilidad.

Los estudios y la documentación muestran que el sistema de cálculo de costos ABC ya era empleado de alguna forma por las grandes industrias estadounidenses en los años 50. Sin embargo, la metodología sólo se dio a conocer realmente con la difusión y popularización de los estudios de los profesores Robert Kaplan y Robin Cooper en Estados Unidos a principios de los 90.

Estos dos profesores identificaron que, por una serie de razones que presentaremos más adelante, el método utilizado para calcular el costo de los distintos productos y servicios ya no reflejaba la realidad de lo que ocurría en las organizaciones, lo que provocaba grandes distorsiones y perjudicaba enormemente los resultados de las empresas.

En sus estudios, el profesor Kaplan y Cooper identificaron 3 factores independientes y simultáneos que justificaban la implantación del cálculo de costos ABC:

En el pasado, la mano de obra directa representaba una media del 50% de los costos totales del producto, seguida de los materiales y las materias primas con un 35% y los gastos generales con un 15%.

Hoy en día, a menudo vemos que la parte representativa de los gastos generales alcanza el 60% de los costos del producto, con una media del 30% para las materias primas y menos del 10% para la mano de obra directa (en las organizaciones de servicios y gubernamentales los gastos generales son aún mayores).

Por esta razón, utilizar las horas de mano de obra directa como base para la asignación de costos podría haber estado bien hasta mediados del siglo XX, pero no tiene sentido seguir haciéndolo en la estructura de costos actual.

El número y el nivel de los competidores han cambiado mucho a lo largo de este periodo. Así, en muchos casos el margen se ha ido reduciendo año tras año en las organizaciones, lo que ha dado lugar a la extrema importancia de un control eficaz de los costos.

En este contexto, la aplicación de la metodología de cálculo de costos ABC promueve un mayor control de los costos, lo que permite aumentar la competitividad con mejores previsiones de beneficios.

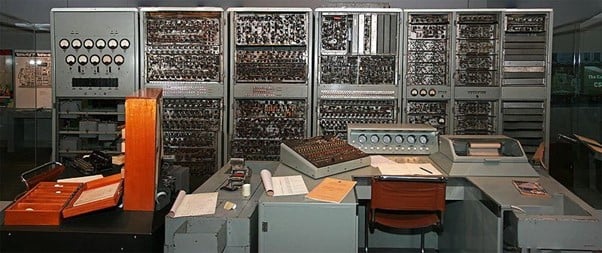

El costo de la implantación y la medición se ha reducido drásticamente gracias al avance y la democratización de la tecnología de la información. Antes, implantar un sistema eficaz de cálculo de costos ABC resultaba prohibitivo y sólo era posible para las empresas con acceso a grandes aplicaciones que funcionaban exclusivamente en mainframes y grandes ordenadores.

Con el desarrollo de las tecnologías informáticas, la metodología se hizo accesible a un gran número de organizaciones. Así pues, la principal razón por la que este sistema de cálculo de costos no se popularizó hasta la época de las publicaciones de los profesores Kaplan y Cooper fue el avance de los recursos informáticos (hardware y software).

Estos avances tecnológicos permitieron que el sistema pasara de la teoría a la práctica, especialmente en la aplicación de modelos de costos en organizaciones más complejas que requerían un mayor detalle.

El detonante que faltaba para esta popularización coincidió con la aparición de los miniordenadores y microordenadores a finales de la década de 1980 y el desarrollo de interfaces gráficas de software a través de los sistemas operativos Windows (Microsoft), OS/2 (IBM) y Mac (Apple). De este modo, las aplicaciones que hasta entonces habían estado destinadas únicamente a su uso en mainframes y grandes ordenadores pudieron implantarse en cualquier organización, haciéndolas accesibles a los distintos usuarios y departamentos de una empresa.

Así, hoy en día, muchas organizaciones han utilizado con éxito el cálculo de costos ABC en diversos segmentos, como la industria manufacturera, la administración pública, los servicios, las telecomunicaciones, la banca, la logística, etc. Su uso, al contrario de lo que muchos imaginan, no se limita a las grandes corporaciones, sino que también puede implantarse en medianas y pequeñas empresas, ya sean públicas o privadas.

Aquí le mostraremos todo lo que necesita saber sobre este sistema, sus ventajas y cómo ponerlo en práctica. ¡Compruébelo!

Los sistemas tradicionales de cálculo de costos han surgido principalmente para cumplir los requisitos fiscales y de valoración de inventarios. Sin embargo, estos sistemas presentan una serie de deficiencias, especialmente si se utilizan como herramientas de gestión.

Esto se debe a que estas metodologías tradicionales de cálculo de costos se centran en los distintos productos que ofrece la empresa. En ellas, los costos totales se prorratean entre los productos porque se supone que cada artículo/sku consume los distintos recursos de la organización en la misma proporción que el volumen producido.

De este modo, los distintos factores «volumétricos», como el número de horas de mano de obra directa, las horas de máquina y el valor de la materia prima, se utilizan como criterios de imputación de costos para liquidar los gastos generales.

Sin embargo, esta metodología significa que estas cifras sólo reflejan una estimación media. Aunque existe un estudio complejo para llegar a este cálculo, se trata de un escenario que, independientemente de ello, nunca se corresponderá exactamente con las características específicas de cada empresa y sus procesos particulares.

Estos impulsores basados en el volumen también fracasan cuando existe diversidad en la forma, el tamaño y la complejidad de los distintos productos. Además, no existe una relación directa entre el volumen de producción y los esfuerzos o costos consumidos por la organización.

Como resultado, muchos directivos de empresas que ofrecen productos y servicios diversificados están tomando decisiones muy equivocadas sobre precios, combinación de productos y servicios e incluso procesos al aplicar estos modelos tradicionales.

A diferencia de los sistemas tradicionales de cálculo de costos, el cálculo de costos por actividades se centra en los distintos procesos y actividades de la organización. Además, se da un tratamiento especial a lo que a menudo se pasa por alto en las empresas, que es el cálculo de costos de los distintos clientes, canales, mercados y regiones, que más tarde serán clave para una toma de decisiones asertiva.

Inicialmente, se rastrean los costos derivados de cada actividad de la empresa. A continuación, se atribuyen estos costos y se verifica cómo el portador final de cada costo ha consumido los servicios de cada actividad, y después se atribuyen los costos determinados.

Así, los distintos costos se asignan de las distintas actividades a los distintos Productos, Clientes, Canales, etc., en función de su utilización por cada actividad de la organización. De este modo, los gastos generales se asignan adecuadamente, respetando siempre una relación causa-efecto y no utilizando los «volúmenes» como criterio básico de reparto.

Una vez calculados los costos de las actividades, la organización puede empezar a gestionarlas, preguntándose con frecuencia por qué cada una influye o repercute en los costos de los distintos productos, clientes, canales y servicios de la empresa. Con este sistema, el proceso de cálculo de costos se vuelve más exacto y preciso al mismo tiempo.

Lo que hace de este modelo de cálculo de costos una metodología extremadamente eficaz es algo que empieza por la forma en que pensamos sobre el costo. Lo que en otros modelos se trataba como un gasto indirecto vinculado a un producto se convierte en un gasto directo. La atención se centra entonces en las actividades realizadas, no en los productos que se derivan de ellas.

El punto clave reside en el hecho de que cada producto, servicio, cliente o canal es el resultado de una variedad de actividades que, si se tratan individualmente, tienen más posibilidades de que se describan sus especificidades y se conviertan en valores más precisos.

La eficacia de esta metodología de cálculo de costos reside en su capacidad para aplicar una trazabilidad lógica a los gastos. El hecho de que no esté ligado a la temporalidad de cada proceso significa que el cálculo de costos ABC puede identificar cada gasto y designarlo como parte del costo de una actividad específica.

De este modo, aunque algunos gastos se agrupen en un mismo centro de costos, se organizarán en función de la actividad a la que cada uno esté vinculado.

Esta optimización del control de costos aporta numerosos beneficios a la empresa en sus distintos sectores, como mostraremos a continuación.

Es posible citar una serie de ventajas derivadas de la implantación del cálculo de costos ABC en una empresa, que van más allá de la precisión en la definición del costo de los productos, servicios, clientes y canales.

A continuación, describiremos algunas de las más importantes para aclarar cómo esta metodología es capaz de aumentar la rentabilidad de la empresa y el poder de decisión de los directivos.

Una vez creada una modelización, estudiados los criterios de asignación de costos y establecidas las definiciones de las futuras implantaciones, se dispone de una información mejor y más precisa para la toma de decisiones.

Esto hace que la planificación y la toma de decisiones de la empresa sean más precisas. Los directivos tienen ahora un mayor poder de prospección de los beneficios y gastos futuros, además de contar con argumentos que permiten una toma de decisiones eficaz en relación con la fijación de precios de productos y servicios, la combinación de productos, las decisiones de externalización o internalización, la inversión en investigación y desarrollo, las automatizaciones, el marketing, las campañas ¡y mucho más!

En este punto, podemos mencionar no sólo la recopilación de datos más transparentes sobre los gastos en cada sector, sino también una revisión de los controles internos y una mayor visibilidad de cada proceso.

Como la empresa dispone de más información sobre los distintos procesos y su influencia en los diferentes Productos, Servicios, Clientes y Canales, se pueden tomar decisiones más asertivas. Cada directivo dispone ahora de más herramientas para gestionar los gastos de su equipo y de información para auditar y analizar dichos gastos.

Al conocer los costos de cada actividad, estos responsables pueden tomar decisiones basadas en los procesos y las actividades empresariales. Además, una vez mapeadas las actividades, se pueden asignar «etiquetas» a cada una de ellas que permitan estudiar cuáles añaden valor o no, por ejemplo.

La descripción de las especificidades de cada proceso y sus costos permite un análisis multidimensional de los gastos en cada actividad, con un enfoque panorámico (donde los costos se analizan de forma global), pero también detallado (con la visualización del costo de cada actividad y su impacto en la rentabilidad). Esto permite identificar los costos más elevados de lo previsto o incluso revisar la planificación para eliminar los gastos que resulten más elevados de lo necesario.

Conseguir un ahorro de costos cada vez mayor será entonces sólo cuestión de tiempo, ya que cada gestor tendrá acceso a información más precisa para analizar estos procesos.

También cabe mencionar que un control más eficaz del gasto es algo que hace que esta metodología sea eficaz para las pequeñas y grandes empresas, sea cual sea su área de actividad.

La implantación de un sistema de cálculo de costos ABC puede parecer complicada y variará ligeramente en función del tamaño y la complejidad de las actividades, los productos y los servicios de cada empresa.

Pero para facilitar el proceso y permitir que la aplicación de la metodología ABC se lleve a cabo de forma eficaz, puede utilizar como referencia los pasos que se indican a continuación.

Son aplicables a empresas y modelos de negocio de todos los tamaños, ayudan a crear un presupuesto basado en actividades y proporcionan un mayor control sobre los costos y la rentabilidad de la organización.

Una modelización de costos sofisticada requiere un sistema específico. Muchas empresas ya disponen de algún mecanismo para el cálculo de costos mediante hojas de cálculo. Otras intentan personalizar el ERP o incluso creen que el BI puede resolver el problema del cálculo de costos de gestión.

Sin embargo, la empresa de auditoría y consultoría Ernst & Young (EY) no recomienda ninguna de estas opciones. Según EY, «el desarrollo de modelos puede realizarse en Excel, Access o incluso en la propia empresa, pero esto sólo puede hacerse para modelos muy sencillos e incluso estos modelos sencillos presentarán severas restricciones cuando se requieran análisis más elaborados. Por no hablar de las cuestiones específicas de integración con los sistemas existentes, la trazabilidad, la auditoría del modelo y la seguridad de los propios datos.»

En cuanto a la implantación de ERP, sabemos lo caro y complicado que resulta personalizar estos sistemas. Además, ofrecen una visión estática y estucada, que no proporciona la flexibilidad que requiere una implantación de este tipo.

En cuanto a los sistemas de BI, se trata de plataformas para presentar información que ya existe en la organización. Pero como sabemos, esta modelización de costos requiere transformaciones profundas desde el punto de vista de las asignaciones, incluidas las reciprocidades y la comprensión de los costos en múltiples niveles y dimensiones, algo no tan fácil o prácticamente imposible de implementar en un BI.

Al eliminar estos problemas prácticos de aplicación, el paquete de productos MyABCM es el líder mundial en soluciones de cálculo de costos de gestión. Con el análisis multidimensional, las organizaciones pueden modelar, analizar y realizar simulaciones con gran flexibilidad, seguridad y, lo mejor de todo, con todos los datos integrados con los sistemas corporativos de la organización.

Aquí es importante entender qué se busca con un proyecto de esta naturaleza: ¿se trata de averiguar los costos sólo de los Productos? ¿También para los Clientes? ¿Y para Canales, Mercados, Regiones, Proyectos? En resumen, las posibilidades son muy grandes y amplias. En este contexto, uno de los mayores errores es empezar a modelizar y cambiar los supuestos en mitad del proyecto.

Además, otro punto importante aquí es la creación de una agenda de implementación, con definiciones claras del grado de profundidad que se adoptará en el proyecto, posibles criterios, ideales e hitos de implementación.

Esta parte de la planificación es fundamental para que la modelización se lleve a cabo con eficacia. En este tipo de proyectos es muy habitual que los gestores quieran elaborar mapas de cientos, miles y a menudo decenas de miles de actividades, que a menudo llegan al nivel de tareas.

Esto es muy ineficaz, ya que mapear demasiadas actividades sin duda supondrá demasiado esfuerzo para muy poco beneficio, especialmente para aquellas actividades que no son muy relevantes. Además, realizar una modelización muy compleja ya en la primera ronda hace que la integración inicial del modelo con los sistemas corporativos sea un gran reto.

Las mejores prácticas para la aplicación incluyen la capacidad de modelizar por etapas, ganando complejidad a medida que evoluciona el modelo y teniendo siempre presente la relevancia de lo que se está mapeando. Según uno de los mayores expertos mundiales actuales en gestión de costos, Gary Cokins, «las organizaciones deberían preguntarse cómo estamos actuando en lo que es importante y relevante para el negocio».

Aquí es necesario definir los costos iniciales, los gastos, los centros de costos, las cuentas contables, las posibles agrupaciones (Cost Pools) que se establecerán y los Ingresos que serán los Recursos iniciales que se asignarán.

Esta parte de la planificación es importante para que cada Recurso esté vinculado a un proceso y éste se identifique en función de su relación con las actividades vinculadas a un producto, servicio, cliente, canal o proyecto.

Una vez definidos los recursos y las actividades, determine los inductores de costos y los criterios de utilización de cada uno de ellos.

De este modo, el proceso de cálculo tendrá sentido, ya que habrá un vínculo que represente una relación de causa y efecto entre las fuentes y sus destinos.

Una vez definido el modelo, es el momento de calcularlo, generar cubos simples y complejos (que luego servirán de apoyo a los distintos análisis mediante tablas dinámicas) y crear un sistema que permita realizar simulaciones simples y avanzadas (what-if).

Con su aplicación y el análisis de los informes, es posible llegar a evoluciones del sistema, que repercutirán en el seguimiento eficaz de cada vez más actividades relevantes para la empresa.

La implantación de un sistema de cálculo de costos ABC permite un mayor control de los costos de la organización. La metodología desarrolla modelos de seguimiento y asignación de costos que identifican con precisión los valores relacionados con cada proceso y actividad, y cómo repercuten en la rentabilidad de la empresa.

De este modo, es posible lograr un sistema eficaz de gestión por actividades, que permita la reasignación de recursos y la reducción estructurada de costos, promoviendo una alta rentabilidad, incluso en un escenario cada vez más competitivo.

Además, el sistema permite una toma de decisiones asertiva, con seguridad en la fijación de precios y en el análisis y control de productos, mercados, canales, clientes, etc.

Así, su aplicación culmina, a medio y largo plazo, en la obtención de una mayor rentabilidad, a través de una visión detallada de los procesos organizativos y el consiguiente aumento de la competitividad de la empresa.

Teniendo en cuenta los consejos de este artículo, podrá implantar la metodología del cálculo de costos por actividades para que este proceso sea más eficaz y su empresa crezca cada vez más.

En este contexto, el software MyABCM ha sido especialmente desarrollado para proporcionar una gestión basada en la actividad, favoreciendo el control de costos y la rentabilidad empresarial.

Así, la utilización de un sistema como la solución MyABCM supera las capacidades de gestión de actividades y costos de cualquier otro software. Los sistemas se desarrollan para satisfacer las especificidades de cada tamaño de empresa y proporcionan la asignación de recursos en análisis multidimensionales que contemplan todas las actividades relevantes de la empresa, adaptándose a todos los niveles de complejidad y proporcionando una evolución constante de los modelos de cálculo de costos.

¿Quiere saber más sobre nuestras soluciones y cómo la metodología de cálculo de costos ABC puede ayudar a su empresa a obtener más beneficios? ¡Rellene el siguiente formulario y hable con nuestros expertos!

Reducir los costos en las empresas es siempre un objetivo, pero se está convirtiendo en una necesidad urgente a medida que los márgenes de las organizaciones se reducen en todo el mundo. Algunos factores que contribuyen a ello son las presiones de los gobiernos, el aumento de los impuestos, los nuevos competidores, los clientes cada vez más exigentes, cuestiones que se plantean ahora como la ESG (gobernanza medioambiental, social y corporativa), la escasez de mano de obra cualificada y los problemas de la cadena de suministro.

Por lo tanto, reducir costos y gastos es la prioridad absoluta de las empresas. Y cuando hablamos de reducir costos pensamos inmediatamente en despedir empleados.

Antes de empezar, entendamos claramente cuáles son las diferencias entre costos y gastos. A continuación, hablaremos de las razones que justifican la búsqueda de una reducción de costos en las empresas.

Un costo es cualquier cantidad aplicada en la producción de un producto (en el caso de las empresas manufactureras) o en la prestación de servicios (para las organizaciones de servicios). Algunos ejemplos de costos son: mano de obra, materias primas, insumos, además de la cantidad gastada para la producción de este producto o la prestación de este servicio con electricidad, mantenimiento, depreciación de maquinaria y equipo, materiales de limpieza y conservación, entre otros.

Además, los costos pueden clasificarse en:

Los gastos, por su parte, incluyen todas las cantidades gastadas por la empresa para mantenerla en funcionamiento.

Los gastos suelen estar relacionados con todo lo que se gasta en el área de ventas, finanzas, administración, recursos humanos, sistemas, marketing y el BackOffice en general. Por lo tanto, los gastos son un tipo de gasto que no tiene relación directa con la actividad «principal» de la empresa, como la producción de bienes o la prestación de servicios.

Sin embargo, aunque no contribuyan directamente a la generación de nuevos artículos que comercializar, los gastos desempeñan un papel importante y sin duda su utilización puede influir en el aumento de los ingresos de la empresa.

Y a su vez, los gastos pueden clasificarse como fijos o variables:

En este contexto, conviene subrayar que los gastos son básicamente costos y gastos en general. Y normalmente, cuando alguien habla de reducir costos en realidad está hablando de «reducir gastos», pero de forma «coloquial». Así pues, conviene recordar que también es fundamental analizar las posibilidades de reducir los gastos en la organización.

¿Quiere entenderlo más a fondo? Haga clic aquí y lea 5 consejos para mejorar sus gastos y el control de los mismos.

La pregunta anterior es en realidad muy sencilla, ¿correcto?

Pero su respuesta es inversamente proporcional, lo que resulta extremadamente complejo.

La reducción de costos es uno de los grandes aliados de la rentabilidad, toda empresa busca reducir costos sin medir esfuerzos, pero como hemos mencionado, es una tarea muy compleja. Debemos ser conscientes de que, al reducir costos, siempre debemos tener cuidado de no causar impactos negativos y acabar la acción en déficit.

Para comprender mejor cómo adoptar una estrategia de reducción de costos sin afectar negativamente a su cuenta de resultados, haga clic aquí y lea nuestro artículo completo.

¿Las empresas que han intentado reducir costos han quedado satisfechas con sus esfuerzos?

No siempre: una investigación del US Conference Board descubrió que de todas las empresas que intentaron recortar costos:

Un estudio de Deloitte demostró que el 75% de las empresas que despidieron a empleados para reducir costos tuvieron que volver a contratar a otros para los mismos puestos en el plazo de un año.

Otra encuesta, esta vez realizada por McKinsey, mostró que sólo el 10% de los proyectos de reducción de costos tuvieron éxito tras 3 años de aplicación.

Pero ¿por qué fracasaron estas iniciativas de reducción? Seguramente por la falta de una mejor comprensión de cómo se consumían los recursos en las organizaciones. La consecuencia natural de no medir correctamente es la incapacidad de gestionar bien.

Para resolver este problema, he aquí 8 acciones que reducirán sus costos y, en consecuencia, aumentarán sus beneficios:

Pero la principal lección de todas es: comprenda sus costos.

¡No entender exactamente cuánto cuesta un producto, un servicio, un cliente o un canal acaba poniendo en peligro toda la cadena de decisiones de las empresas! Definiciones como qué precios y tarifas practicar, a qué clientes atender, qué descuentos podemos conceder y qué comisiones pagar a nuestros vendedores, entre otras muchas, ¡pasan por una comprensión real de los costos y por la capacidad de medirlos adecuadamente!

¿Sabía, por ejemplo, que entre el 20% y el 40% de los productos y servicios dan pérdidas? ¿Y que el 20% de los clientes son deficitarios? ¡Descubra más en este artículo dedicado a los costos de servir!

Así que la pregunta es: ¿qué medidas tomaremos inmediatamente después de identificar dónde están los cuellos de botella en nuestra organización?

Sergio Marchionne, antiguo consejero delegado de Fiat/Chrysler, fue en gran parte responsable del resurgimiento de la empresa en los años 90. Además de ser un gran gestor, Sergio Marchionne siempre ha tenido muy buen humor. Tras el lanzamiento del coche eléctrico Fiat 500e (también conocido como «cincoecento eléctrico»), Sergio se dirigió al público y pidió: «¡Por favor, no compren nuestro cincoecento!».

Unos meses antes se había lanzado con mucha pompa y circunstancia el Fiat 500e, que consumió muchos millones de euros con la promesa de ser el gran competidor europeo de Tesla y con la ventaja de ser extremadamente económico. Hubo muchos retrasos en el lanzamiento del producto y, cuando por fin estuvo listo, se vendieron muy pocas unidades. Los estudios demostraron que la pérdida por cada unidad vendida era de ¡20.000 euros!

Sin duda, comprender los costos y establecer estrategias para controlarlos son retos importantes de la gestión empresarial. Y que, a su vez, no se pueden superar si no se tiene una clara capacidad para tomar las mejores decisiones, con métodos y procesos bien definidos y metodologías adecuadas a los grandes retos que están por venir.

¿Necesita ayuda para ahorrar costos en su empresa? ¡Rellene el formulario para hablar con nuestros expertos!

La reducción de costos puede ser un reto, pero a menudo es un proceso inevitable dada la competitividad de los mercados globalizados. Por muy bueno que sea un negocio o un producto, ninguna empresa es inmune a las crisis o a los periodos en los que la demanda no es exactamente la esperada.

Para evitar errores en este momento delicado de la gestión empresarial, en este artículo analizaremos cinco errores fatales en el proceso de reducción de costos.

Si los gastos con el personal están asfixiando sus finanzas en un momento de crisis, sepa que el despido de parte de la plantilla puede ser desastroso para su empresa. A corto plazo, esta actitud genera el descontento de los que se quedan, además de la desconfianza de que puedan ser los siguientes.

Además, los gastos con indemnizaciones por despido pueden empeorar las finanzas de su empresa, generando problemas en cascada debido a la disminución de la capacidad de producción. Si la intención es salir de la crisis, necesitará personal dispuesto a trabajar.

Y volver a contratar después de darse cuenta de que el despido fue un error puede aumentar significativamente sus costos. Según los datos de la consultora Gallup, sustituir a un empleado puede costar el doble que mantenerlo.

En otras palabras: por lo general, los despidos no son una buena forma de reducir costos y es necesario analizar esta alternativa con mucho cuidado antes de elegirla.

Cuando las ventas disminuyen, el primer impulso es recortar en publicidad. No ceda a este impulso, porque el marketing es el principal responsable de atraer nuevos clientes a un negocio, y los necesitará.

No piense como sus competidores: anuncie no sólo sus principales productos en busca de nuevos clientes, sino mantenga su marca siempre presente en los medios de comunicación, mostrando que su negocio se ha visto poco o nada afectado por los malos vientos de la crisis financiera.

La calidad del café que se sirve a empleados y clientes, la calidad de las servilletas, los vasos de plástico e incluso el papel higiénico es probablemente algo que puede revisarse. Sin embargo, no es aconsejable dedicar un valioso tiempo de gestión a gastos de menor importancia y materialidad para la empresa.

Además de generar un gran descontento por parte de empleados y clientes, esta actitud no supondrá un ahorro significativo, gastando tiempo de gestión que podría aplicarse en otros puntos más importantes.

La reducción de costos puede lograrse ahorrando dinero al no gastar en un punto determinado, pero también revisando los procesos en toda la empresa. Si éste ha sido un plan antiguo, es hora de revisar todas las esferas operativas.

Llame a directivos y supervisores para discutir qué puede revisarse o reestructurarse. Desde los procesos de producción, administrativos e incluso de atención al cliente, todo puede revisarse, aportando más calidad y menos gastos financieros a la empresa. En este ámbito, es muy importante prestar atención a los costos indirectos generados por cada actividad, ya que a menudo pasan desapercibidos y pueden aportar valiosas oportunidades de reducción de costos.

Si la idea es intentar mantener los niveles de ventas y conseguir que su marca sea más vista por sus clientes actuales y potenciales, hay que mantener la calidad. A veces, pequeñas reducciones de costos provocan disminuciones muy grandes en la calidad del producto o servicio final.

Por lo tanto, analice en profundidad sus gastos de producción y la posibilidad de reducirlos, porque si hay algo que no se puede cambiar cuando disminuye la demanda de un mercado, es la calidad del producto o servicio ofrecido.

La reducción de costos debe ser analizada constantemente por los directivos y, en periodos de crisis, su necesidad se hace más evidente. Sin embargo, es necesario evaluar la viabilidad y el impacto de las acciones de revisión de costos, ya que pueden traer más pérdidas que aliento financiero a su organización.

¡Eche un vistazo a 8 consejos para reducir los costos de forma eficaz!

Para asegurarse de que la reducción de los costos empresariales aporta resultados positivos, es esencial conocer bien las fuentes de los costos y cómo se relacionan con las actividades y los ingresos de la organización. Éste puede ser un análisis difícil, por lo que MyABCM ha sido diseñado específicamente para ayudar a las organizaciones a visualizar y controlar sus costos de forma eficaz.

¡Descubra cómo puede ayudarle! Rellene el siguiente formulario:

La toma de decisiones financieras es especialmente difícil en una empresa. En este contexto, la FP&A (planificación y análisis financiero) es una valiosa herramienta para optimizar el uso de los recursos y, de este modo, orientar las inversiones, aumentar la rentabilidad y obtener mejores resultados para la organización.

En la práctica, FP&A comprende un grupo de cuatro actividades principales cuya función es evaluar y mantener la salud financiera de una empresa:

En conjunto, estas actividades proporcionan una visión general de la situación financiera y permiten identificar tendencias y oportunidades a partir del seguimiento del rendimiento financiero del negocio.

Aunque ambos conceptos están relacionados, se diferencian porque desempeñan funciones distintas en una empresa. Mientras que la gestión financiera engloba las actividades financieras de la empresa de forma más amplia, la FP&A entra dentro del ámbito de la gestión financiera y se dedica a la planificación estratégica, el análisis y la toma de decisiones con conocimiento de causa.

En este contexto, mientras que la gestión financiera abarca desde la contabilidad, el control de costos, el flujo de caja y las inversiones hasta la gestión de riesgos, con un enfoque mucho más documental y operativo, la FP&A añade un carácter estratégico a la gestión financiera, destinado a analizar los números de la organización para proporcionar una toma de decisiones informada y generar objetivos realistas y rastreables. Así, se ocupa sobre todo de actividades con un sesgo histórico y predictivo, con elaboración de presupuestos, análisis de resultados, simulación de escenarios, previsiones financieras y proyecciones de flujos de caja.

En otras palabras, mientras que la gestión financiera pretende optimizar la rutina operativa, FP&A utiliza la información financiera para guiar a la empresa, reduciendo los riesgos y optimizando los resultados a medio y largo plazo.

Para una aplicación productiva del FP&A, en primer lugar, es necesario disponer de fuentes de datos actualizadas y fiables. Por tanto, corresponde al equipo de gestión financiera dotarse de herramientas de recogida y consolidación de datos, además de recopilar información contable para los distintos procesos de FP&A que se vayan a aplicar.

En este contexto, algunos de los documentos e información más relevantes para apoyar la FP&A incluyen:

Cabe señalar que también se habla de otro modelo estratégico, la Planificación y Análisis ampliados (xP&A), que añade nuevas dimensiones a los análisis financieros FP&A.

Emplea las mejores capacidades de FP&A, como la previsión, la planificación continua y la supervisión del rendimiento, y las combina con otras métricas e información que no son típicas de los estados financieros, generando una visión más completa. Los datos utilizados incluyen la rotación de empleados, el costo de adquisición de clientes, la experiencia del cliente, etc.

La aplicación de FP&A puede ser un importante diferenciador competitivo. Al proporcionar un análisis financiero detallado, FP&A aporta valiosos conocimientos que ayudan a identificar oportunidades de ahorro, optimizar la asignación de recursos y tomar decisiones financieras basadas en datos históricos y predictivos, con riesgos controlados.

Invertir en sostenibilidad es estratégico para cualquier empresa. En primer lugar, para la preservación de la vida tal y como la conocemos, obviamente. Pero también para el posicionamiento en el mercado. Las acciones para reducir el impacto medioambiental causado por sus actividades posicionan positivamente a su organización en el mercado y, a menudo, le ayudan a obtener subvenciones y ayudas gubernamentales.

Por lo tanto, si su empresa aún no cuenta con un proyecto destinado a contribuir a la preservación del medio ambiente, ya es hora de empezar. Y puede ser más sencillo de lo que parece. Conocer la huella de carbono de su empresa es un primer paso para saber por dónde empezar con acciones eficaces y significativas para todos.

La huella de carbono es una métrica de las emisiones atmosféricas de gases de efecto invernadero (GEI), causantes del cambio climático que puede afectar a los biomas de todo el mundo. Puede calcularse a diferentes escalas, desde la huella individual dejada por una persona, hasta la de organizaciones y países enteros.

Entre los gases componentes de la huella de carbono se encuentran el dióxido de carbono (CO2), el metano (CH4), el óxido nitroso (N2), los clorofluorocarbonos (CFC), el ozono (O3) e incluso el vapor de agua. Estos gases son subproductos de innumerables actividades, desde el transporte hasta el propio proceso de producción y la eliminación de materiales.

En este contexto, hay segmentos del mercado que se sabe que producen mayores huellas de carbono, como la energía, la industria y el transporte. En los países de la Unión Europea, Estados Unidos y China, por ejemplo, la mayoría de las emisiones proceden de la producción de energía y calor, mientras que en Brasil son el resultado de las actividades agrícolas y ganaderas.

Existen numerosas calculadoras en línea que pueden ayudar a su organización a calcular la huella de carbono que genera. 2030 calculator (alineado con la Agenda 2030 de la ONU), por ejemplo, se desarrolló específicamente para ayudar a las empresas a descubrir sus huellas de carbono, y es el resultado de una asociación entre la Convención Marco de las Naciones Unidas sobre el Cambio Climático y una Fin-Tech sueca.

Más detallada que otras calculadoras disponibles en la web, se basa en algunos datos clave, que varían en función del segmento de actividad de su empresa (educación, industria, consultoría, etc.). Para las industrias, algunos datos solicitados son:

Este tipo de calculadora es excelente para que su empresa empiece a visualizar el impacto medioambiental de sus operaciones y a desarrollar acciones para mitigarlo. Sin embargo, es importante tener en cuenta que, para un análisis más sofisticado y completo de la huella de carbono de la organización, es necesario disponer de datos precisos y más completos sobre las actividades empresariales, con otras herramientas para procesarlos.

¿Sabía que es posible utilizar MyABCM para calcular la huella de carbono? Gracias a su flexibilidad, el software puede conectarse con los distintos sistemas de una organización y parametrizarse para utilizar el CO2-eq (dióxido de carbono equivalente) como unidad de medida y realizar así un seguimiento de la huella de carbono de forma precisa y automatizada.

A partir de esta información, es posible desarrollar métodos no sólo para reducir las emisiones, sino también para entrar con seguridad en el mercado de créditos de carbono y poner en marcha acciones compensatorias que ayuden a minimizar la huella de carbono de la organización.

La huella de carbono es una métrica esencial para que las empresas comprendan el impacto medioambiental de sus actividades y adopten medidas sostenibles. Este análisis detallado permite explorar oportunidades en el mercado de créditos de carbono y buscar acciones compensatorias, asegurando operaciones con menor impacto medioambiental y un posicionamiento favorable en el mercado, con mayores posibilidades de apoyo gubernamental y la creación de un importante diferencial competitivo.

BPCE es uno de los mayores grupos bancarios de Europa. Por ello, necesita un soporte tecnológico de vanguardia, que le proporciona Informatique Banque Populaire (IBP), una de las entidades afiliadas al grupo. En las operaciones, el papel de IBP consiste en crear soluciones para simplificar la rutina bancaria a través de la tecnología y la innovación.

Además de desarrollar los sistemas de información de las entidades afiliadas al grupo, los especialistas de IBP se encargan de crear, probar y poner en marcha aplicaciones informáticas para los múltiples negocios del grupo, como el crédito al consumo, la promoción comercial, el arrendamiento financiero y otros servicios relacionados.

Gestionar el desarrollo de soluciones en un sector como el bancario, que exige una seguridad y una facilidad de uso sin igual, conlleva una serie de retos. En este contexto, IBP sufría algunas dificultades asociadas a su modelo de facturación y una fuerte dependencia de Excel en sus actividades de gestión interna.

En su rutina operativa, los especialistas se enfrentaban a cuellos de botella derivados de dificultades para compartir información, deficiencias en el análisis de resultados y obstáculos en la generación de datos para apoyar el proceso de toma de decisiones. Así pues, la institución buscaba un sistema que pudiera satisfacer tales demandas y optimizar el flujo de trabajo, con una automatización total del proceso de facturación.

Entre las múltiples opciones disponibles en el mercado, MyABCM fue seleccionada por el IBP, no sólo por su rentabilidad, sino también por la experiencia positiva de BPCE em la implementación del software.

Con esta elección, IBP ha ganado una escalabilidad que Excel no hacía posible. Además, se está beneficiando de un flujo de trabajo optimizado por la plataforma, que favorece la colaboración entre los usuarios. Otras ventajas importantes que están afectando positivamente a la rutina de la entidad son la simulación de escenarios, que era imposible en las simples hojas de cálculo utilizadas anteriormente, y la capacidad de cada departamento operativo para analizar los resultados de forma asertiva y fiable. La implantación de MyABCM también ha aumentado la seguridad en la gestión de datos, ha reducido el riesgo de errores y ha impulsado la productividad del equipo.

Con el software especializado de gestión de costos y rentabilidad, IBP es ahora capaz de comprender claramente sus costos y el impacto de sus actividades empresariales, vinculando las fuentes de los costos a las actividades correspondientes. El equipo directivo también celebra el mayor control sobre los recursos de restitución y trazabilidad, que ahora se reconocen como activos valiosos para el negocio, y ve aumentada la capacidad productiva de su equipo.